Du rififi dans les médias : entre médias traditionnels qui ne trouvent plus de financement et géants numériques qui refusent de payer, quelle stratégie suivre quand on investit dans les médias ?

Après la Ligue de Football Professionnel tout juste repêchée par Canal+ pour la fin de la saison 2020-2021, voilà que c’est M6 qui est à vendre par Bertelsmann.

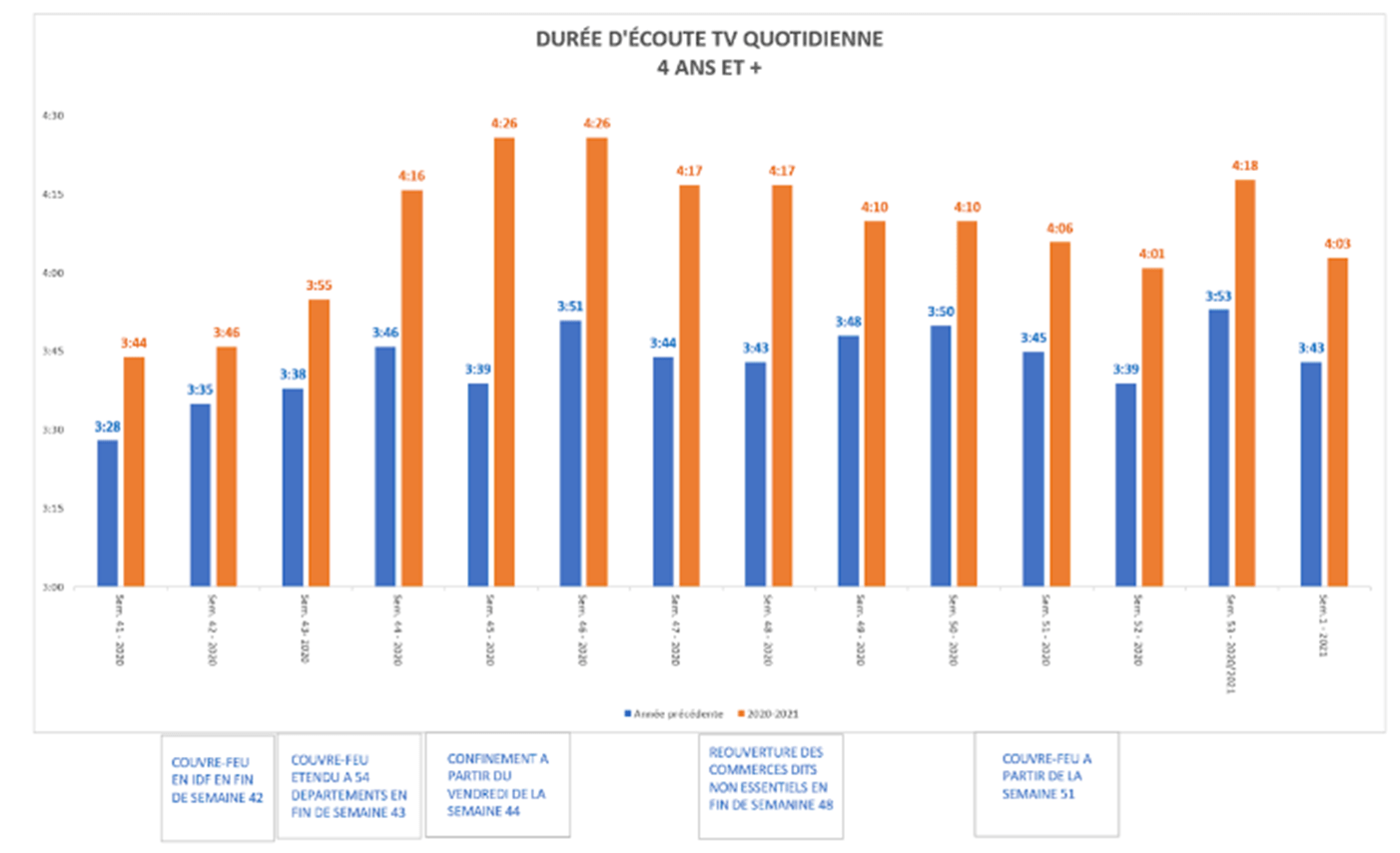

Pourtant, à l’heure du confinement, de la fermeture des bars, des restaurants, des salles de spectacle, on passe plus de temps devant la TV, c’est évident, et confirmé par Mediamétrie :

Alors, que se passe-t-il ?

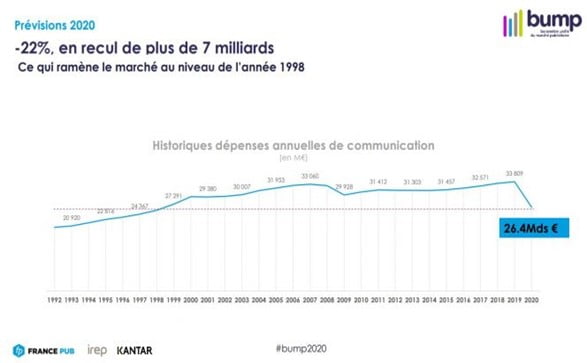

Si les individus sont bien devant les écrans, ils ne peuvent plus sortir et faire du shopping, et ce sont bien les recettes publicitaires qui plongent. C’est vrai de tous les médias, et dans tous les secteurs.

Et globalement, le marché français est revenu d’un coup à son niveau de 1998, soit 22 ans en arrière :

Pourtant, la chute n’a pas été la même pour tout le monde, il suffit pour s’en convaincre de s’intéresser aux résultats trimestriels des géants du net. Certes, leurs résultats annuels ne sont pas encore connus, mais le quatrième trimestre est éloquent :

- Alphabet, maison mère de Google, a annoncé pour le quatrième trimestre 2020 des revenus de 56,9 milliards de dollars, en hausse de 23% par rapport au quatrième trimestre 2019. Les revenus publicitaires de YouTube restent à une échelle bien plus petite, à 6,89 milliards de dollars

- FaceBook a annoncé pour le quatrième trimestre 2020 des revenus de 28,1 milliards de dollars, en hausse de 33% par rapport au quatrième trimestre 2019.

- « Amazon other business », qui représente les revenus publicitaires d’Amazon, a bondi de 64% à 7,95 milliards de dollars.

- La division « Marketing Solutions « de Linkedin, le réseau social propriété de Microsoft, a annoncé des revenus de 2,58 milliards de dollars, en croissance annuelle de 23%.

- Twitter enfin a annoncé pour le quatrième trimestre 2020 des revenus de 1,29 milliards de dollars, en hausse de 28% par rapport au quatrième trimestre 2019.

De façon plus globale, la publicité digitale a représenté au quatrième trimestre 2020 pour la première fois plus de la moitié (53%) de toutes les dépenses publicitaires aux Etats-Unis, tandis qu’elle a cru de 58,2% mondialement en cette fin d’année 2020.

Bref, la publicité digitale, qui avait dépassé la télévision il y a 3 ans, dépasse maintenant la somme de tous les autres marchés publicitaires.

Pourquoi ?

La réponse tient en trois mots :

1 – la distance à l’achat que l’on mesure sur Internet en nombre de clics : à combien de clics le message publicitaire se trouve-t-il de l’achat ? A la télévision il faut mémoriser le message publicitaire, et s’en souvenir une fois rendu en magasin. Sur internet il suffit de cliquer sur le message publicitaire, et sur Amazon, un clic suffit. Cqfd.

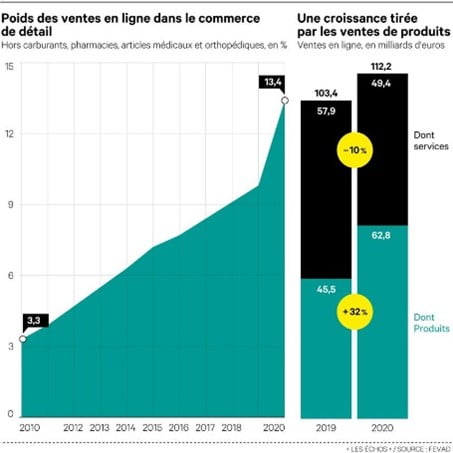

Un cercle vertueux s’installe ensuite : la publicité digitale favorise le e-commerce (il faut que je puisse acheter directement quand je vois un message publicitaire), qui favorise en retour la publicité digitale (pour faire connaitre la possibilité d’acheter en ligne, rien ne vaut une publicité digitale). Sans surprise, le e-commerce est aujourd’hui passé de 8 à 13% du commerce de détail, et va monter à 15% selon la FEVAD. L’arrivée de TikTok dans le ecommerce (qui veut commissionner ses membres), après Instagram et son Checkout l’année dernière, Facebook avec FacebookShops, ou encore Shopping sur WhatsApp, confirme le mouvement : les médias publicitaires ont besoin de leur propre boutique en ligne pour raccourcir la distance à l’achat.

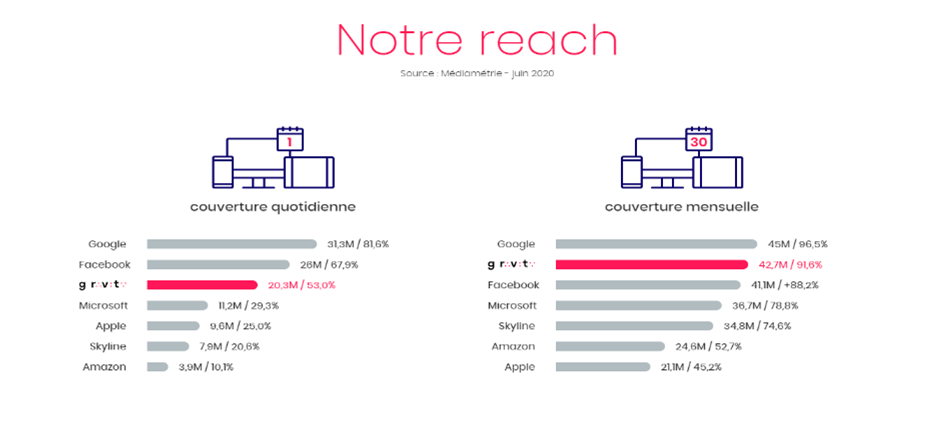

2- l’audience universelle : 3,3 milliards d’utilisateurs sur Facebook (2 milliards rien que sur WhatsApp), les chiffres parlent d’eux-mêmes : le réseau social semble être le Graal de l’attracteur d’audience, suivi par le search de google et ses 750 millions d’utilisateurs. L’alliance gravity data media en France vise le même objectif en agrégeant 250 sites. Mais la couverture annoncée ne dit rien sur l’intensité de la connexion (sa répétition, ou sa qualification), et ne vise que le marché français pour des annonceurs de plus en plus mondiaux. La proposition récente du site de la SNCF à ses utilisateurs d’épier leurs usages en dehors de la recherche de billet de trains procède également de la même logique.

3- la connaissance du client enfin : connaître les réactions de l’utilisateur devant une palette infinie de contenus est beaucoup plus puissant que simplement ses réactions face à la grille de sa chaîne, ou de son bouquet de chaînes. Certes, le RGPD limite un peu cette puissance, mais Google est déjà à la manœuvre, et va sortir le FLoC pour éviter les cookies : un système qui agrège les données personnelles en « cohortes » (Federated Learning of Cohorts) pour ne donner l’accès aux annonceurs qu’aux cohortes de consommateurs homogènes. Ces cohortes seront d’autant plus intéressantes qu’elles rassembleront des réactions devant une grande variété de sollicitations, privilégiant encore d’avantage la position d’un agrégateur par rapport à celle d’un éditeur. Quant à APPLE, il va rendre obligatoire le consentement explicite de ses utilisateurs (repoussé de 6 mois à mi 2021), et supprimer son IDFA (Identifier for Advertisers) : Facebook a déjà prévenu que ses revenus publicitaires risquaient d’en pâtir dès 2021, et envisage même de porter une action en justice contre Apple.

Quel est le paradigme sous-jacent à cette évolution des acteurs de la publicité, qui disrupte ainsi les acteurs historiques maintenant à vendre ?

L’audience doit dépasser le contenu : mieux vaut se concentrer sur le carrefour de l’audience, que sur le contenu qui attire des spectateurs. On gagne ainsi en volume, et en connaissance à 360° des utilisateurs. La presse en a fait les frais, c’est au tour de la télévision… et bientôt les jeux ? Il ne faut pas lire autrement l’annonce récente de Google : le géant américain ne développera finalement aucune exclusivité pour son service de cloud gaming en interne. La firme a annoncé la fermeture de ses studios.

Mais alors, que devient le modèle économique du contenu ? Il doit être vendu pour ce qu’il est, sans publicité, laquelle est gérée – et gagnée – par d’autres. C’est le sens des accords signés par Google, dont celui emblématique pour rémunérer le groupe NewsCorp la semaine dernière. De l’annonce lundi 22 Mars de l’alliance de Microsoft (éditeur de Bing) avec 4 associations de médias européens… Et du bras de fer qui se joue avec FaceBook qui a retiré (provisoirement ?) les news de sa plateforme australienne pour infléchir le contenu de la loi.

Même en dehors de la manne publicitaire, les revenus des contenus payants sont de plus en plus fédérés par des plateformes, comme celles de streaming pour la vidéo, qui cherchent elles aussi un volume maximum de contenus. La croissance est là aussi très forte, avec la prévision d’un tiers des foyers humains – 1.17 milliards – connectés à au moins une plateforme de streaming d’ici 2025. La concentration bat là aussi son plein : la moitié de ces abonnements sera le fait de Netflix (qui vient de franchir le cap des 200 millions d’abonnés cet année), Disney+ ou Amazon Prime Video.

SportAll, start-up française lancée en novembre dernier, n’a pas encore choisi son modèle : dédiée aux sports non télévisuels, mais dont le nombre d’adeptes /spectateurs potentiels augmente : sports extrêmes en particulier, pour lesquels elle met à disposition des drones de tournage pour maximiser le spectacle. Plateforme de création et de distribution, commercialisation de publicité ou contenu premium sur abonnement… mais elle n’achète pas les droits, se concentrant sur la distribution.

N’y aurait-il donc pas d’avenir pour les éditeurs « old school » ? Et qui donc pourrait bien être intéressé à racheter M6 ?

Le modèle traditionnel : Contenu > diffusion > publicité ou abonnement semble avoir vécu, remplacé – disrupté ! – par l’un des modèles : Plateforme ⇒ audience ⇒ publicité ou Plateforme ⇒ catalogue ⇒ abonnement.

Ces modèles sont déjà mûrs, très prisés, et devenus inaccessibles aux nouveaux entrants. Il serait probablement sage pour l’éventuel acquéreur de viser la prochaine disruption, celle des essaims qui disrupteront les plateformes, quand les contenus, autonomisés grâce à la blockchain et l’Intelligence artificielle distribuée, pourront atteindre leur public sans avoir besoin d’une plateforme qui, certes les monétise, mais les désintermédie aussi.

Utiliser les dernières technologies pour penser son auto-disruption est probablement la meilleure stratégie dans ce monde d’après…

A retrouver en 7 minutes sur Smartech, l’émission de @delphineSabattier sur BSmart.

<<< À lire également : Diversité Dans Les Médias : La Fondatrice De Blavity S’exprime >>>

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits