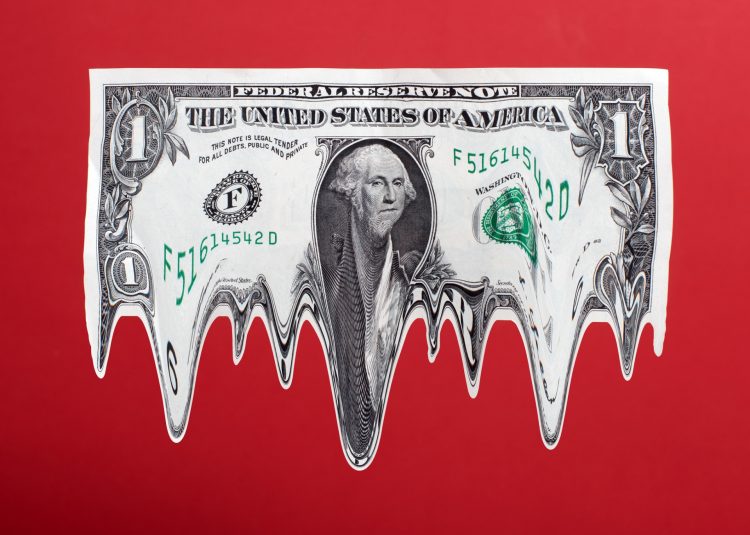

Baisse d’activité ou de revenus, chute des bourses, transactions immobilières suspendues, si vous avez un besoin urgent de liquidités pendant cette période d’urgence sanitaire, il existe des techniques de financement plus ou moins connues pour récupérer rapidement de l’argent. Explications.

Depuis deux mois, les transactions immobilières sont au point mort. Les banques tournent au ralenti. La plupart des actionnaires sont “scotchés” en bourse, après le krach de la mi-mars. Bref, pour ceux qui ont besoin de liquidités rapidement, la situation est plutôt compliquée. Heureusement, il existe des solutions alternatives qui permettent de trouver des liquidités sans sacrifier son portefeuille bousier ni son bien immobilier.

Demander une avance sur un contrat d’assurance vie

Une avance en assurance vie représente un prêt à durée déterminée accordé par l’assureur. Concrètement, l’assureur vous prête, moyennant intérêt, une partie des fonds investis sur votre contrat. Comme tout prêt il devra être remboursé avant la fin du contrat. Cette avance permet de répondre à un besoin de trésorerie du souscripteur à court ou moyen terme, tout en laissant fructifier l’épargne investie au contrat, sans perte de l’antériorité fiscale du contrat. L’avance, à la différence d’un rachat partiel, évite au contractant de dégager un produit financier, ainsi qu’une taxation sur les « produits » du contrat.

Combien peut-on emprunter ? Le montant avancé reste dans la limite de la valeur de rachat de son contrat au moment où la demande est formulée. Dans les faits, les assureurs distinguent deux situations. La première : si le contrat est multisupport et l’épargne entièrement ou majoritairement investie en unités de compte, l’assureur limite le plus souvent le montant de l’avance à 60 % de cette valeur. La seconde : si le contrat est monosupport et ne comporte donc qu’un seul fonds en euros, ou s’il s’agit d’un multisupport dont la majorité de l’épargne est à l’abri sur le fonds en euros du contrat, l’assureur peut prêter au client jusqu’à 80 % de la valeur de rachat.

Opérer un rachat partiel de son assurance vie

Un épargnant peut à tout moment retirer une partie de son épargne placée sur un contrat d’Assurance vie, sans pour autant fermer son contrat et perdre les avantages fiscaux. Il faut dans ce cas effectuer un rachat partiel soit ponctuel, soit programmé. Cette formule de rachat présente plusieurs avantages. Elle ne met pas fin au contrat d’Assurance vie qui continue à voir la revalorisation régulière du capital restant au crédit du contrat après chaque retrait programmé.

Le capital restant sur le contrat constitue le capital en cas de décès qui sera versé au bénéfice du ou des bénéficiaires désignés, en continuant à bénéficier de la fiscalité avantageuse de l’Assurance vie (hors succession et en franchise de droits jusqu’à 152 500 euros par bénéficiaire) – alors qu’en cas de rachat total, le capital récupéré intégrerait la succession du souscripteur s’il venait à décéder -. En outre, le souscripteur conserve la faculté de faire de nouveaux versements sur le contrat s’il le souhaite. Bien entendu, ces versements seraient taxés à son décès en fonction de son âge au moment des versements (+ ou – 70 ans).

Demander une avance sur titres

Si vous disposez d’un portefeuille boursier qui a subi de lourdes pertes pendant le krach, vous pouvez opter pour une avance sur titres. Concrètement, il s’agit d’un prêt personnel « in fine ». Pendant la durée du prêt cous ne remboursez que les intérêts. Le solde est à régler, en une seule fois, à l’échéance.

En échange de l’argent avancé, la banque exige le nantissement obligatoire d’avoirs financiers (Portefeuille titres, PEA ou Assurance Vie) détenus dans la banque.

Chez Boursorama, par exemple, vous pouvez emprunter jusqu’à 50 % de la valorisation des valeurs éligibles de vos portefeuilles.

Faire une vente à réméré

Peu connue, la vente a réméré s’adresse plus particulièrement à des personnes propriétaires d’un bien immobilier ou mobilier (une voiture, un bijou), en situation d’endettement ou ayant des difficultés importantes de trésorerie, qu’elles ne peuvent ou ne veulent pas résoudre en contractant un crédit bancaire classique.

Pour un bien immobilier, un réméré est un contrat de vente, établi devant notaire, qui va garantir au vendeur la possibilité de racheter son bien ultérieurement.

Il est d’usage de considérer que le montant total des dettes ne doit pas excéder 50 à 60 % de la valeur réelle du bien. Avantage, le vendeur pourra continuer à occuper le bien et devra, dans ce cas, conclure un contrat d’occupation des lieux avec l’acquéreur et lui payer des indemnités d’occupation. Dans un contrat de réméré, on ne parlera pas de bail ni de loyer, mais plus précisément de contrat d’occupation des lieux (ou de convention d’occupation précaire) et d’indemnités d’occupation. La vente à réméré d’un bien mobilier comme une voiture, un bijou ou une œuvre d’art est une alternative au prêt sur gage.

Un prêt de liquidités sur gage chez “Ma tante”

Le prêt sur gage est un prêt de liquidités garanti par le dépôt d’un objet de valeur (bijou, tableau, etc.). Pour demander un prêt sur gage, vous devez aller avec votre objet dans un établissement du Crédit municipal, surnommé Ma Tante. Après avoir évalué l’objet, l’établissement peut vous proposer un prêt d’un montant compris entre 50 % et 70 % de sa valeur. Le prêt fait l’objet d’un contrat écrit qui précise notamment les intérêts et les frais dus. Si vous ne remboursez pas dans les délais, généralement deux ans, l’objet sera vendu.

Solliciter l’aide de sa famille ou d’amis

Que ce soit sous forme de prêt ou de dons, l’aide familiale est toujours possible.

Le prêt de liquidités par un membre de la famille présente l’avantage de la simplicité : vous décidez de la somme que vous voulez prêter et des modalités de son remboursement. Certaines précautions cependant s’imposent comme la rédaction d’une reconnaissance de dette par acte sous seing privé (ou par acte authentique rédigé par votre notaire) lorsque le prêt dépasse 1 500 euros.

Afin de prévenir toutes difficultés au sein de la famille, il semble préférable de prévoir un taux d’intérêt, même si aucune disposition légale ne l’impose. D’autre part, l’enregistrement de l’acte de prêt auprès des impôts lui conférera une valeur juridique. L’acte aura date certaine et sera opposable aux tiers (notamment les proches et l’administration fiscale).

Pour les dons, différentes formules existent comme la donation-partage qui permet de figer la valeur des biens donnés au jour de la donation et ainsi, d’éviter tout conflit familial lors du décès du donateur.

Des droits de donation s’appliquent selon le montant donné et l’existence de donations consenties au cours des 15 dernières années. En pratique, lorsqu’une donation intervient au profit d’un enfant, deux abattements s’appliquent : le premier spécifique au don dit de sommes d’argent d’un montant de 31 865 euros (applicable sous conditions d’âge : le donateur doit avoir moins de 80 ans et le donataire, plus de 18 ans) puis le second, à hauteur de 100 000 euros (sous réserve que ces abattements n’aient pas déjà été utilisés en totalité les 15 dernières années). Au-delà de ces montants, des droits de donation sont dus selon un barème progressif allant de 5 % à 45 %.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits