GESTION D’ACTIFS | Sa parole est rare. A la tête de l’Asset Management de BNP Paribas depuis plus d’un an, l’Italien Sandro Pierri commente dans cette interview exclusive une année 2022 marquée par un conflit aux portes de l’Europe, entraînant une crise énergétique inédite, marquée aussi par une forte poussée inflationniste, avec le risque, dans les prochains mois d’une récession pour l’économie mondiale. Retour également sur sa vision des impacts à plus long terme sur l’industrie de la gestion d’actifs et notamment l’investissement durable.

Vous avez pris les rênes de BNP Paris Asset Management (BNPP AM) depuis un peu plus d’un an. Comment votre société se positionne-t-elle sur le marché de la gestion d’actifs aujourd’hui ?

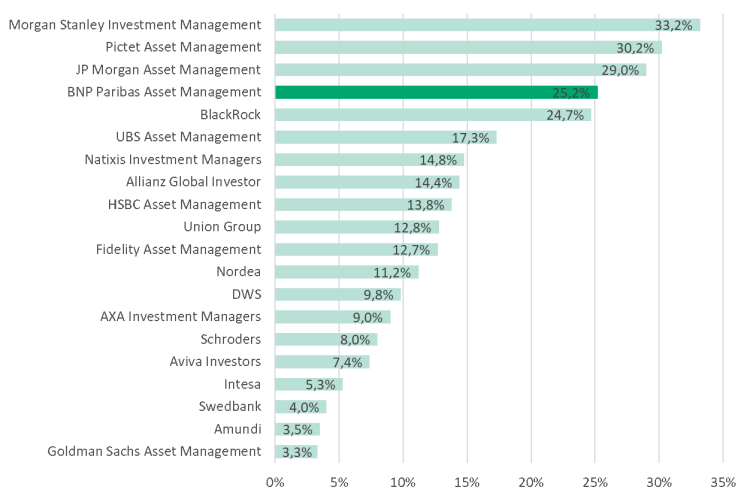

Sandro Pierri : BNPP AM est un acteur très solide dans le secteur de la gestion d’actifs. Ce positionnement résulte de la transformation réussie de BNPP AM, menée par mon prédécesseur Frédéric Janbon entre 2016 et 2021. Notre modèle intégré nous permet de performer malgré un environnement complexe et très concurrentiel. Nous avons pu croître et créer de la valeur de manière durable pour nos clients, nos collaborateurs et la société dans son ensemble, et notre objectif est de maintenir cette dynamique. A fin juin, nous comptions 500 milliards d’euros d’encours, et nous avons connu une forte croissance au cours des deux dernières années : en 2020 et 2021 en Europe, notre collecte nette auprès de nos clients a représenté 12% de nos actifs chaque année, nous plaçant parmi les plus performants du secteur.

Part de la collecte nette cumulée 2020-2021 en Europe par rapport aux encours gérés*

*L’analyse compare la collecte nette cumulée réalisée en 2020 et 2021 rapportée aux encours gérés au 31 Décembre 2019. Le périmètre inclut le Top 20 des gérants d’actifs en encours gérés sur les fonds MLT actifs et MM en Europe. Source : Morningstar

L’un des éléments clés de notre transformation a été de placer la durabilité au cœur de notre stratégie. Si aujourd’hui, cela semble une évidence, il y a quatre ou cinq ans, ce n’était pas le cas, et je pense qu’avoir pris cette décision très tôt nous a permis de nous positionner comme un acteur crédible. Aujourd’hui, nous sommes l’un des leaders en matière d’investissement durable, reconnu pour notre expertise en intégration ESG, en investissement thématique, et pour nos activités d’engagement auprès des entreprises. Cette transformation a porté ses fruits et nous sommes aujourd’hui prêts à continuer de grandir et à affronter les défis de demain.

En quoi votre vision est-elle différente de celle de votre prédécesseur?

S. P. : Avec Frédéric Janbon, nous avons travaillé ensemble pendant plus de quatre ans et nous partagions déjà la même vision et direction stratégique pour BNPP AM. Notre ambition à horizon 2025 s’inscrit dans cette continuité. Nous allons poursuivre notre trajectoire et accélérer notre croissance de manière ciblée, en nous concentrant sur certains domaines clés. L’un d’entre eux est clairement la durabilité, et nous avons d’ailleurs fait évoluer notre signature de marque pour mieux refléter nos valeurs et nos ambitions car nous voulons être la référence de l’investissement durable en Europe.

Les marchés sont particulièrement chahutés depuis le début de l’année avec un contexte inflationniste important, quelles sont vos prévisions à plus long terme pour l’ensemble de l’industrie?

S. P. : Ma conviction est qu’au cours des dix prochaines années, l’industrie de la gestion d’actifs connaîtra une période inédite de profonds changements, menée par quatre ruptures structurelles majeures, à l’œuvre de façon simultanée. Ces grandes tendances de fond sont selon moi : les enjeux liés au développement durable, aux avancées technologiques avec l’accélération de la digitalisation, aux évolutions démographiques et leurs impacts et enfin, le contexte géopolitique qui se tend fortement. Certaines de ces tendances se renforcent quand d’autres s’opposent. Quoiqu’il en soit, elles ont le potentiel de véritablement façonner l’avenir et auront de fortes implications en matière d’investissement, créant un environnement propice pour la gestion active.

Vous pensez véritablement que ce contexte de marché constitue une opportunité pour les gestionnaires actifs ?

S. P. : Oui, je pense que nous allons assister à un retour en force de la gestion active. Évidemment, la situation actuelle est complexe, avec une pression inflationniste qui pèse sur la croissance, mais notre industrie a toujours su naviguer les cycles économiques. Si les perspectives générales à court terme dépendent de facteurs conjoncturels, les tendances à long terme sont profondes et en les anticipant de façon pertinente, nos gérants actifs seront en capacité de générer de la valeur. La transformation de l’épargne est un autre défi pour nos clients et notre rôle consiste à les accompagner vers des investissements plus créateurs de valeur dans la durée. La majorité de nos clients individuels ont des allocations très prudentes et avec une vision parfois trop court-termiste. Je pense que notre rôle est de les épauler et de les inciter à penser davantage sur le long terme, car les conséquences d’un sous-investissement peuvent impacter toute une génération.

Sandro Pierri : Pour mettre les choses en perspective, plusieurs estimations démontrent que nous avons besoin de 3 500 milliards de dollars d’investissements supplémentaires chaque année pour atteindre les objectifs de neutralité carbone à l’horizon 2050.

Qu’en est-il de l’investissement durable, va-t-il continuer à se développer ?

S. P. : La durabilité sera clairement le sujet des prochaines années, et pour l’industrie de la gestion d’actifs, il s’agit d’une fantastique opportunité. Cela étant, je pense qu’il est crucial que nous réalisions également que nous entrons dans une nouvelle phase de l’investissement durable. Ces dernières années, il s’agissait avant tout d’identifier un bon produit ou un bon thème, d’appliquer des filtres d’exclusion. Selon nous, trois domaines vont devenir encore plus déterminants. Le premier est celui de la donnée. Nous prenons des décisions pour les entreprises dans lesquelles nous investissons sur la base de données qu’elles ne sont pas dans l’obligation de publier et qui sont souvent estimées. Or ces données constituent des indicateurs essentiels permettant d’évaluer les pratiques de gouvernance des entreprises, leur utilisation des ressources naturelles, leurs émissions de carbone, ou encore leurs politiques sociales. De ce fait, il est fondamental d’avoir accès à des données de bonne qualité si nous voulons faire preuve de crédibilité auprès de nos clients. Le deuxième aspect qui aura son importance concerne les critères environnementaux, sociaux et de gouvernance (ESG) et la robustesse du processus d’intégration de ces critères dans les portefeuilles d’investissement. Dans une industrie où la prise en compte des critères ESG est mise en avant par tous les acteurs, il est essentiel que l’entreprise désirant être à la tête de ce mouvement excelle dans le niveau d’intégration de ces critères et de leur contrôle. Enfin, le troisième aspect qui aura son importance est la culture et l’authenticité des valeurs partagées par nos collaborateurs. D’après notre expérience chez BNPP AM, vous ne pouvez pas imposer un certain objectif si les personnes qui composent l’entreprise n’en sont pas elles-mêmes convaincues. Étant donné que nous avons commencé très tôt à placer le développement durable au cœur de notre stratégie, nous avons recruté de nombreux collaborateurs en accord avec nos valeurs, dont la contribution professionnelle au quotidien est porteuse de sens. Bien entendu, nous devrons aussi continuer à innover en termes de produits et à nous engager auprès des entreprises. En effet, le défi auquel nous sommes confrontés notamment dans le domaine de la transition énergétique, si l’on simplifie à l’extrême, est le suivant : dans notre univers d’investissement, nous avons des entreprises dites « vertes » qui apportent des solutions en faveur d’une économie bas carbone et des entreprises dites « brunes » moins vertueuses. Mais la majorité des entreprises sont en transition du brun vers le vert et elles ont besoin de capitaux pour effectuer cette transformation.

Et que pensez-vous des récentes accusations de greenwashing ?

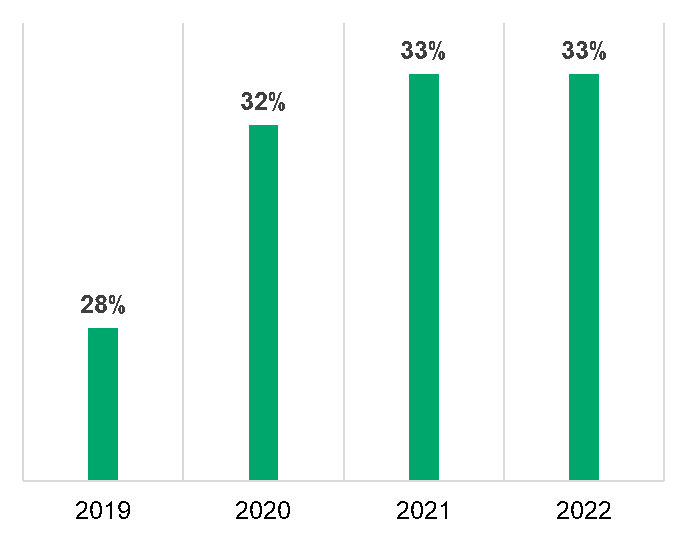

S. P. : C’est précisément là où je veux en venir. Si la majorité des entreprises transitent du brun au vert dans un contexte de manque de données et de cadre réglementaire flou, le risque de greenwashing est bel et bien présent. Mais nous devons aussi faire preuve de pragmatisme et reconnaître que la dichotomie entre le brun et le vert ne fonctionne pas, car si nous mettons de côté les entreprises n’ayant pas encore entamé leur transition, celle-ci n’aura jamais lieu. Pour mettre les choses en perspective, plusieurs estimations démontrent que nous avons besoin de 3 500 milliards de dollars d’investissements supplémentaires chaque année pour atteindre les objectifs de neutralité carbone à l’horizon 2050. Cela représente 50% des bénéfices réalisés par les entreprises au niveau mondial [1]. Nous voyons donc à quel point ce défi est complexe. Ainsi, nous devons à la fois aider nos clients à comprendre l’intérêt d’investir dans une entreprise qui n’est peut-être pas entièrement verte et engager en leur nom un dialogue renforcé avec cette entreprise, afin de l’accompagner au mieux dans sa transition pour le bénéfice de nos clients et de la société dans son ensemble. Je pense que c’est exactement ce que nous essayons de faire chez BNPP AM. Selon nous, l’un des premiers leviers passe par le vote et le dialogue actionnarial : sur le premier semestre 2022, BNPP AM a voté lors de plus de 1 600 assemblées générales au niveau mondial et intègre systématiquement dans sa politique de vote des exigences fortes liées au climat, à la protection de l’environnement et aux enjeux sociaux, ce qui nous amène à nous opposer globalement à un tiers des résolutions.

Evolution du taux d’opposition de BNP Paribas Asset Management lors des votes en assemblées générales sur les quatre dernières années.

Source : BNP Paribas Asset Management

Le deuxième élément de réponse au greenwashing concerne la transparence. Nos politiques de vote et d’exclusion sont publiques, de sorte que tout le monde peut consulter et vérifier si nos discours sont véritablement alignés avec nos actions. Ainsi, les mots d’ordre sont pédagogie, dialogue, transparence et reporting, qui constitue le troisième levier. C’est ce qui est en train de se produire avec un cadre réglementaire davantage coordonné au niveau européen avec la directive SFDR (Sustainable Finance Disclosure Regulation), qui permet de catégoriser et comparer les fonds d’investissement selon leur degré de durabilité. Nous concernant, nous disposons désormais de plus de 80 % de nos fonds ouverts qui relèvent des articles 8 et 9 de la directive SFDR, ce qui est une part assez importante.

Avez-vous l’impression d’avoir un véritable pouvoir d’influence auprès des entreprises dans lesquelles vous investissez ?

S. P. : Oui bien sûr. Pour les entreprises dont les actions menées en faveur de la lutte contre le changement climatique nous semblent insuffisantes, nous intensifions notre dialogue et exprimons notre position non seulement à travers le vote, mais aussi le dépôt de résolutions d’actionnaire. Ce fut le cas notamment avec la société ExxonMobil, où notre engagement a eu un impact concret dont nous sommes fiers. Mais ce pouvoir d’influence doit être collectif, nous avons besoin que tout le monde joue son rôle : les gestionnaires d’actifs, les investisseurs individuels, les investisseurs institutionnels, les pouvoirs publics. Par exemple, l’entrée en vigueur de la directive MiFID II cet été va permettre d’introduire la notion de préférences ESG auprès des épargnants. C’est une nouvelle contribution à l’action de notre industrie financière en faveur de la transition écologique, qui va encore accélérer l’allocation du capital vers les entreprises les plus respectueuses d’une économie bas carbone et inclusive.

ExxonMobil

En 2021, BNPP AM a déposé une résolution d’actionnaire à l’assemblée générale d’ExxonMobil, société pétrolière et gazière américaine de premier plan, pour l’encourager à aligner ses efforts de lobbying sur les objectifs climatiques de l’accord de Paris. Cette résolution a reçu la majorité des votes (64%), soit un succès pour BNPP AM qui a obtenu d’ExxonMobil des engagements concrets et la publication d’un rapport détaillé, fruit d’un dialogue collaboratif.

Pour BNPP AM, la pandémie a-t-elle accéléré votre transition technologique ?

S. P. : Évidemment ! Cette période a accéléré la prise de conscience de l’impact du digital sur notre activité. Cela a changé la manière dont nous travaillons en tant qu’entreprise. Désormais, comme beaucoup de sociétés, nous avons un modèle hybride où le télétravail est pleinement intégré, de même que les interactions digitales avec nos clients.

Nous voulons clairement accélérer sur le plan technologique, et cela pour deux raisons. Tout d’abord, nous devrons nous améliorer en tant que secteur pour intégrer des talents issus du domaine technologique, car cette composante va devenir un élément concurrentiel au sein de notre industrie. Par ailleurs, nous devons nous demander comment la technologie va aider nos gérants à prendre des bonnes décisions de gestion et nos clients à déterminer la meilleure allocation d’actifs compte-tenu du niveau de risque, de la durée et du sens qu’ils souhaitent donner à leurs placements. À cet égard, nous utilisons désormais l’intelligence artificielle et les algorithmes dans nos choix d’investissement, et nous employons également la technologie pour améliorer la distribution de nos produits, comme c’est le cas avec la fintech belge Gambit Financial Solutions, que nous avons acquise en 2017 et qui offre des solutions de robot-conseiller. En outre, nous sommes aussi présents sur des technologies plus transformantes comme la blockchain. Récemment, nous avons participé à la première tokenisation d’obligation dans le domaine des énergies renouvelables. La technologie va donc être très présente dans notre secteur et au sein de toute la chaîne de valeur.

Projet Tokenisation

Selon plusieurs estimations, entre 25 à 30 % des émissions de titres en 2030 seront « tokenisés ». La « tokenisation » est l’émission de titres sous forme d’actifs numériques (des « tokens »), ce qui signifie qu’ils peuvent être enregistrés, déplacés et stockés sur la blockchain de manière transparente. En juillet 2022, BNPP AM a participé au premier financement lié à un projet d’énergie renouvelable basé sur la tokenisation, une innovation qui offre de nouvelles opportunités de diversification des portefeuilles.

Comment imaginez-vous BNPP AM en termes de croissance dans les cinq voire dix prochaines années ?

S. P. : Notre objectif au cours des prochaines années est de croître plus rapidement que la concurrence, ce qui signifie que nous souhaitons maintenir notre collecte nette au même niveau que les deux dernières années. Mais ma réflexion est moins centrée sur les chiffres que sur l’ambition stratégique. Selon moi, la réussite de BNPP AM pourrait se matérialiser de deux manières. Tout d’abord, être considéré comme le premier investisseur durable en Europe, afin que nous devenions réellement la référence en la matière. Nous sommes en bonne voie mais devons consolider cette place et accélérer notre action. Notre réussite passera également par la reconnaissance de notre valeur en tant qu’entreprise dont les talents veulent faire partie. Nous sommes avant tout une entreprise humaine et la recette du succès est de compter dans nos rangs des talents formidables avec un haut niveau d’adhésion à notre vision de la durabilité. Voilà mon niveau d’ambition pour BNPP AM : être le gestionnaire durable de référence en Europe et devenir l’employeur de prédilection grâce à notre vision, à notre engagement et, évidemment, à nos talents. Si nous sommes capables d’atteindre ces deux objectifs ambitieux, je pense que l’entreprise se portera très bien.

Dernière question. Comment décririez-vous votre style de management ?

S. P. : Je dirais qu’il est basé sur la confiance. En d’autres termes, j’ai confiance en mes collaborateurs et j’aspire à ce qu’ils aient confiance en moi. Je souhaite véritablement créer un environnement au sein duquel chacun peut agir et prendre des initiatives. J’ai appris très tôt dans ma carrière que lorsque vous dirigez une grande entreprise, vous devez bien sûr mettre en place de nombreux processus et contrôles, mais au bout du compte, le véritable élément est le partage des valeurs et de la direction à prendre. Quoi qu’il arrive, vous serez amené à déléguer, vos collaborateurs devront prendre des décisions et vous devrez leur faire confiance.

Mon style réside également dans le contact humain. J’aime être en contact avec les gens, échanger des idées avec eux, indépendamment de la hiérarchie. Mon style est donc un peu informel avec une forte composante humaine.

[1] Etude de McKinsey publiée en janvier 2022 intitulée “The net-zero transition: What it would cost, what it could bring”

➡ BIO EXPRESS

Sandro Pierri est Directeur Général de BNP Paribas Asset Management depuis le 1er juillet 2021.

Sandro Pierri au palais de l’Elysée en octobre 2021 en présence d’Emmanuel Macron et de John Kerry

lors du sommet annuel One Planet Sovereign Wealth Fund, réunissant les dirigeants des plus grands investisseurs mondiaux pour un point d’étape de leur action en faveur de la transition climatique. © Source : Elysée

Sandro Pierri possède plus de 30 années d’expérience dans l’industrie de la gestion d’actifs. Il a rejoint BNPP AM en 2017 en tant que Global Head of Client Group (« GCG »), le dispositif mondial de vente de BNPP AM, où il a notamment contribué à la mise en œuvre du plan de croissance positionnant BNPP AM comme un acteur majeur des solutions d’investissement à haute valeur ajoutée pour les épargnants individuels, les entreprises et les institutionnels.

Avant de rejoindre BNPP AM, il a débuté sa carrière comme gérant de portefeuille au sein de San Paolo Fondi en 1989, puis de BNL Gestioni en 1992, avant de rejoindre ING Investment Management en Italie en 1994, où il a exercé plusieurs fonctions commerciales. Il a été, entre 2002 et 2003, Chief Executive Retail d’ING Group, en Italie. À la suite de l’acquisition des activités italiennes d’ING Group par UniCredit / Pioneer, Sandro a rejoint Pioneer Investments en 2004, où il a occupé pendant dix ans plusieurs fonctions commerciales, puis de direction. C’est en 2012 qu’il devient Chief Executive Officer et Head of Asset Management Division d’UniCredit. Sandro Pierri est diplômé en Economie de l’Università degli Studi di Torino, en Italie.

<<< LE + FORBES : BNP Paribas veut se développer dans le non coté >>>

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits