2018 aura été une année record pour le private equity, avec une hausse de 13 % des montants levés par les fonds de capital-investissement français. Avec 18,3 Mds €, le millésime 2018 est un nouveau record et confirme une tendance observée ces trois dernières années, portée notamment par les méga fonds. L’attractivité de la France confirmée

Les fonds de capital-investissement français, dont les investissements consistent à prendre des participations directes au capital d’entreprises, ont levé en 2018 des montants record. Ce sont plus de 18 milliards d’euros levés sur l’année. Si cela confirme une tendance observée depuis maintenant plusieurs années, cette dernière marque la capacité grandissante des fonds de private equity français à lever des fonds auprès d’investisseurs internationaux. Cela marque non seulement la capacité des fonds français à créer de la valeur et générer du rendement pour les investisseurs, mais également l’attractivité grandissante de l’économie française. Le ralentissement de l’économie allemande et les turpitudes du brexit font la part belle à l‘économie hexagonale.

D’autant que dans le même temps les investissements dans les entreprises françaises sont eux aussi au plus haut. L’année 2018 aura notamment été l’occasion d’observer des investissements importants dans les pépites françaises. Deezer, Voodoo, BlaBlacar ou encore Dataitaku

montrent que la France est capable aujourd’hui de faire émerger des géants, à même de lever des tickets de plus de 100 Millions d’euros, et ainsi transformer les start-up en licorne. En mars 2019, Doctolib, et dans son sillage Ivalua, faisaient leur apparition dans le club encore très restreint des entreprises dont la capitalisation excède le milliard d‘euros.

On note également un fort niveau d’investissement dans le Leverage Buy Out (LBO), qui draine encore 75% des investissements à un niveau proche de 10 milliards d’euros. C’est notamment grâce à un écosystème de fonds de dette privée, qui se substitue depuis maintenant plusieurs années aux banques qui ont largement abandonné ces financements. Avec un triplement des montants levés par les fonds de dette, le marché du LBO devrait continuer à investir massivement dans les entreprises françaises et européennes.

Les fonds d’infrastructures français à la conquête de l’international

L’internationalisation des levées de fonds est à mettre également en regard avec les velléités d’investissements à l’étranger. La croissance des fonds levés par les sociétés de gestion françaises les rendent compétitifs face aux fonds américains. Les méga fonds, c’est-à-dire ceux qui lèvent plus d’un milliard d’euros, et notamment les fonds d’infrastructures, affichent de plus en plus leur volonté d’investir en dehors des frontières hexagonales, et plus particulièrement outre Atlantique. De nouvelles perspectives de développement rendu possibles par une concentration des fonds d’investissements ces dernières années, mais aussi par la création en 2015 par la loi Macron d’un véhicule d’investissement, la SLP (Société de Libre Partenariat) qui a su rapatrier en France des fonds qui étaient jusqu’alors constitués au Luxembourg.

Dans le venture capital aussi, les investissements au capital de start up ont la part belle dans le secteur des cleantechs. GreenUnivers dans son dernier baromètre 2018, indique que le montant des investissements réalisés atteint 900 millions €, le double de son dernier record observé au S2 2016 et ses 440 millions € investis. Avec des opérations d’ampleur, comme Neoen par exemple, le secteur est en plein essor dans un contexte où l’écologie se fait une place privilégiée dans les débats politiques, l’enjeu est de taille pour rester leader sur ces marchés hautement stratégiques. Aussi la disponibilité des capitaux au sein de structures d’investissement françaises reste une bonne nouvelle, et de bon augure pour relever le défi de la transition énergétique.

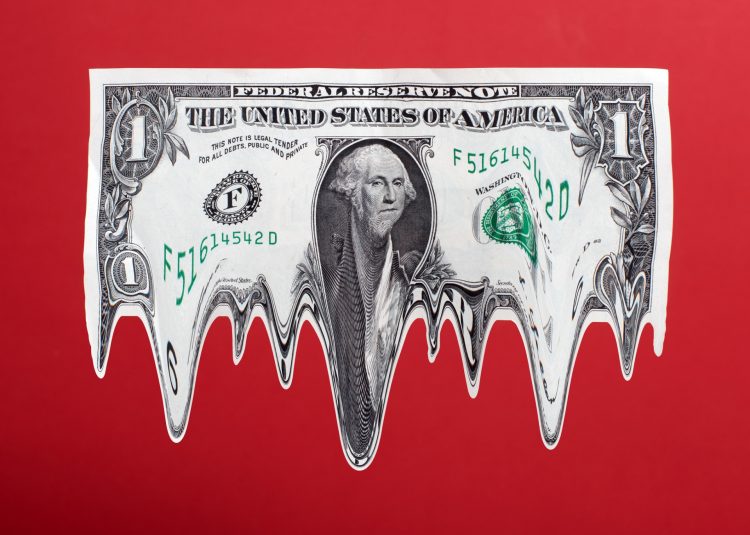

Le dry powder et les multiples à un plus haut historique

Les fonds français de capital-investissement reconstituent leur stock de capital disponible. Ces fonds levés seront investis progressivement dans les deux à trois prochaines années, et constituent ce que l’on appelle en anglais le dry powder, littéralement poudre sèche. Alors que dans les années 2007 à 2012, le stock de capital disponible se tarissait en France, on note que depuis trois ans, les levées importantes venues de l’étranger permettent à la France de disposer d’un arsenal compétitif pour répondre aux besoins de financement du tissu productif français. Avec ce carburant essentiel, la France est en bonne position pour maintenir et accentuer sa capacité de financement de haut de bilan. Alors que la crise financière mondiale, et la crise des dettes souveraines européennes avaient freiné les levées de fonds partout en Europe, le Brexit et le dynamisme de l’économie française ont permis de redresser la situation des fonds tricolores. Bien que le Royaume Uni reste le pays qui reste le plus attractif, la France est en Europe continentale la principale place financière à réussir à capter les afflux de financements étrangers.

Perspectives 2019

Et on ne s’arrêtera pas là en 2019. Ce début d’année étant marqué notamment par la levée de fonds dédiés à l’infrastructure de 6 milliards d’euros ! Portés par un secteur en pleine mutation, les fonds d’infrastructure devraient permettre de porter le capital-investissement français à des niveaux jamais vus. L’ensemble du non côté de la place financière française devrait tenir le cap et se renforcer afin de répondre à la demande toujours omniprésente de financement en haut de bilan des moyennes et grandes entreprises hexagonales dont les valorisations sont aujourd’hui en pleine croissance.

Article rédigé par Pierre-Michel Becquet, BSI Economics

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits