Les derniers chiffres sur le plan de la croissance américaine mais surtout l’emploi et le marché immobilier résidentiel ont renforcé l’idée que l’inflation pourrait excéder l’objectif de 2% dans les prochains mois. Dans ce contexte, la Réserve Fédérale (Fed) devrait relever ses taux directeurs encore trois fois cette année, après être intervenue pour la dernière fois en mars.

La croissance a surpris à la hausse au premier trimestre (ce qui n’était plus arrivé depuis 2008) ressortant à 2,3% en rythme trimestriel annualisé. De même, les premiers chiffres publiés pour le deuxième trimestre suggèrent une accélération des dépenses de consommation réelles des ménages. Dans le même temps, la réforme fiscale continue de soutenir l’investissement privé malgré les craintes de guerre commerciale. Enfin, le vote du budget 2018 garantit une hausse progressive des dépenses publiques. En conséquence, grâce à un effet de base positif (1,7% à la fin du T1 2018), la croissance devrait converger vers le seuil des 3% dès cette année (2,8% selon nos estimations).

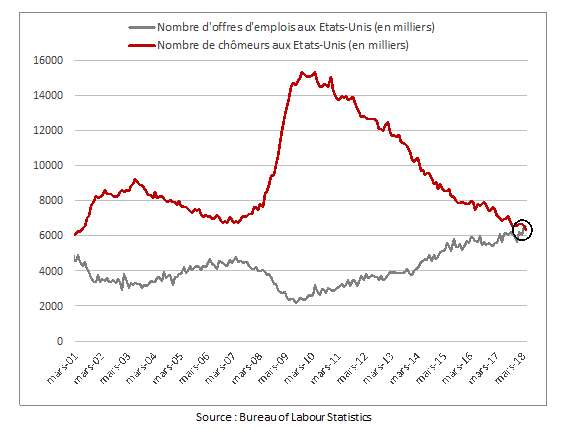

Sur le front de l’emploi, la tendance est aussi à l’embellie puisque le taux de chômage a atteint 3,9% en avril 2018, soit un nouveau plus bas depuis décembre 2000. Ce dernier se situe nettement en-dessous de la dernière estimation du taux d’équilibre de la Fed, à savoir 4,5%. Selon toute logique, cette situation devrait aboutir progressivement à une accélération des salaires dans les prochains mois. Ce scénario semble d’autant plus crédible que depuis mars 2018, le nombre d’offres d’emplois disponibles excède le nombre de chômeur (première fois depuis que les deux séries existent).

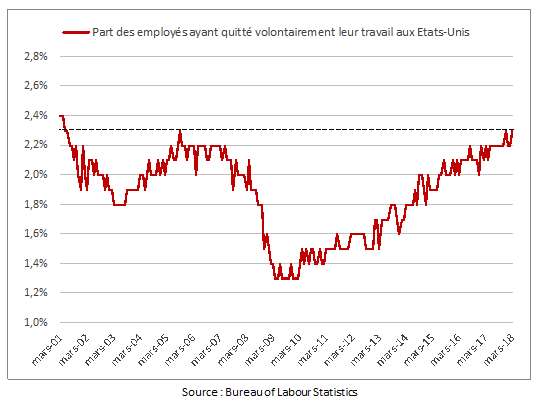

En parallèle, la part des employés ayant quitté volontairement leur travail a renoué avec un plus haut depuis septembre 2005.

Outre la hausse des salaires, d’autres facteurs sont à même de soutenir l’inflation, notamment la récente progression des prix de l’énergie et des métaux. De la même manière, le prix des biens importés a été successivement soutenu par la faiblesse du dollar puis la mise en place des droits de douane sur l’acier et l’aluminium (23 mars).

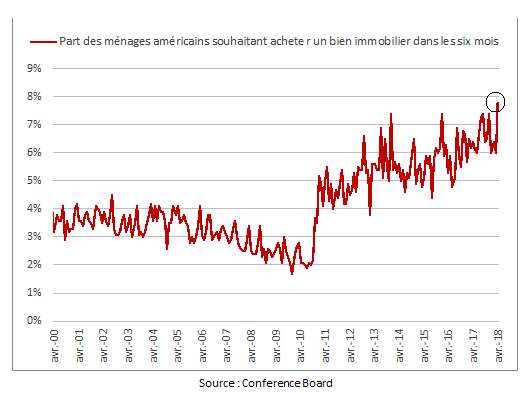

Le double mandat de la Fed (équilibre du marché du travail et stabilité de l’inflation aux alentours de 2%) pourrait rapidement être atteint. Afin d’éviter tout excès, la Fed devrait être tentée d’adopter une politique monétaire plus agressive avec quatre relèvements de taux cette année en plus du programme de réduction de son bilan. Il ne faut pas occulter le fait que la Fed a pour 3ème mandat implicite la stabilité financière. Or cette dernière semble à risque de par le niveau élevé de valorisation des actifs risqués. A ce titre, la Fed devra scruter l’évolution des prix sur le marché immobilier résidentiel. Selon nos estimations, le rythme de progression des prix des logements existants devrait rapidement excéder 7% en rythme annuel à l’heure où la part des ménages souhaitant acheter un bien immobilier dans les six mois a atteint, en avril 2018, un plus haut historique à 7,8%.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits