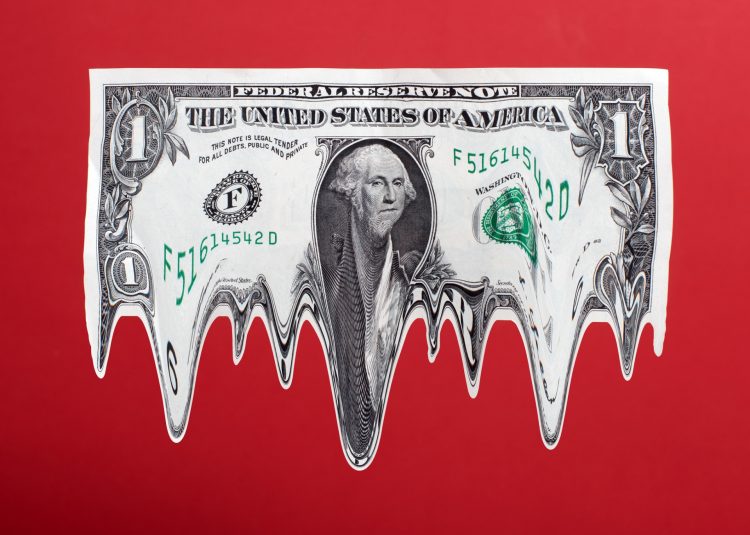

De nombreux dossiers potentiellement importants font l’actualité de ces dernières semaines. La période est marquée par une tension croissante sur certains actifs. La volatilité, basse pendant toute l’année 2017, connaît un accroissement très sensible sur quelques classes d’actifs mais reste faible globalement.

En bonne logique, il serait normal de voir les investisseurs adopter globalement une attitude prudente et au moins une certaine réserve… en fait il n’en n’est rien : les actions françaises ou les valeurs technologiques cotant sur le Nasdaq sont très bien orientées et cela pourrait donner l’impression que tout va bien.

Pourtant les incertitudes pour les marchés sont nombreuses et potentiellement lourdes de conséquences : Italie, hausse des taux américains, volatilité sur les devises, hausse du pétrole…

L’Italie

La nouvelle coalition en cours de constitution affiche un programme très « euro-sceptique » : la rigueur budgétaire serait largement abandonnée et fait peser beaucoup de doutes sur la trajectoire budgétaire de l’Italie. Le poids de la dette de l’Italie est un fardeau qui obère la capacité des gouvernements italiens depuis plusieurs années. Le montant d’investissement public par habitant est deux fois moindre qu’en France ! L’idée promue par la nouvelle coalition est de s’affranchir des règles européennes pour relancer la croissance : une relance budgétaire assez massive est envisagée. Connaissant le poids de la dette : 2300 milliards d’uuros soit 130% du PIB, l’accord de gouvernement prévoyait de solliciter l’effacement de 250 milliards de dettes italiennes achetées et détenues par la BCE. Cette demande n’a bien évidemment aucune chance d’aboutir mais fait passer le message que la coalition pourrait, un jour, organiser une restructuration de la dette italienne. Or, près de 70% de l’ensemble des encours de la dette est détenu par des résidents italiens et en particulier des banques italiennes. Ceci enclenche une spirale déjà expérimentée pendant la crise de la Zone Euro : doute sur la dette, hausse des taux, baisse du cours des banques, frein sur la diffusion du crédit, ralentissement de la croissance, menace de solvabilité sur les entreprises les plus fragiles, baisse des rentrées fiscales, contamination d’autres pays qui pourraient à terme entrer dans le même scénario… Pour le moment les investisseurs n’ont pas envisagé le pire pour l’Italie mais l’inquiétude monte.

Hausse des taux américains

Le scénario est connu et a commencé à se matérialiser : l’économie américaine se tient bien, l’inflation arrive progressivement à 2% et la FED veut normaliser sa politique monétaire et donc reprendre des liquidités. Un seuil a été franchi cette semaine : le taux 10 ans américains a franchi nettement la barre des 3%. A ce stade, l’économie américaine reste sur sa lancée mais la hausse du Dollar affecte d’ores et déjà l’économie des pays émergents les plus fragiles (Argentine, Turquie, Indonésie…). Mais si la hausse des taux se poursuit, l’immobilier américain pourrait flancher, entraînant un ralentissement de l’économie et surtout plus rapidement déclencher une nouvelle crise sur les pays émergents.

Le pétrole

La décision de Donald Trump concernant l’Iran et la déroute économique du Venezuela font que l’offre de pétrole baisse. Les cours du baril ont ainsi franchi une barrière psychologique : le brent a dépassé le seuil des 80$. L’Arabie Saoudite ne semble pas décidée à alimenter le marché en produisant plus. Le cours du pétrole pourrait donc s’installer sur ces niveaux et peser à terme sur les coûts de production des entreprises et pénaliser le pouvoir d’achat des ménages. La menace sur la croissance est encore lointaine mais le cours de l’or noir est à surveiller de près.

Concernant les trois cas évoqués ici, la semaine passée a marqué une évolution assez négative : Italie, hausse des taux et du Dollar, hausse du pétrole s’installent de plus en plus dans une tendance potentiellement assez risquée pour les marchés. Pourtant, le CAC a affiché une 8ème semaine de hausse. Il y a deux raisons à cela selon nous : les résultats des entreprises ont été bons ces derniers mois et la baisse de l’Euro (qui résulte de la hausse du Dollar) permet d’envisager à court terme des gains de change pour les entreprises exportatrices. Comme nous l’avons fait depuis que la hausse a commencé nous restons sur la même logique : nous prenons prudemment quelques bénéfices sur les valeurs ayant le plus progressé.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits