La DeFi, disrupteur d’un monde financier. Alors que la blockchain et les crypto-monnaies font l’actualité depuis plusieurs mois, un phénomène ne vous a pas échappé : la DeFi, acronyme de Decentralized Finance ou Finance décentralisée.

Très popularisée en 2019, la DeFi représente aux yeux de certains l’avenir de la finance : suppression des intermédiaires, réduction des coûts, réduction des inefficacités, création d’un cadre plus transparent, plus résilient et mieux distribué, accès universel.

De l’autre côté, la TradFi, ou finance traditionnelle, continue de rassurer de nombreux investisseurs qui ont encore peur de se tromper en faisant confiance à un système financier “non supervisé” ou en imaginant une responsabilité juridique en cas de pépin.

Pourtant, DeFi et TradFi auraient tout intérêt à travailler ensemble pour obtenir le meilleur des deux mondes.

Par définition, la finance décentralisée s’appuie sur des réseaux décentralisés pour transformer les anciens véhicules financiers en protocoles transparents qui fonctionnent sans intermédiaire. En d’autres termes, chacun peut désormais bénéficier des mêmes services, qu’il soit un “client moyen”, un premium ou une entreprise.

Ceci est rendu possible par la blockchain Ethereum, qui autorise la création de Dapps (applications décentralisées) et permet à quiconque d’agir en tant qu’échangeur, fournisseur de liquidités ou même prêteur.

Parmi les principaux protocoles connus aujourd’hui, on trouve par exemple Uniswap, Polygon ou Aave qui sont l’une des applications les plus utilisées. Le marché de la DeFi représente à lui seul plus de 170 milliards de dollars aujourd’hui, comme vous pouvez le voir sur le graphique ci-dessous.

La DeFi est venue perturber profondément le secteur de la finance traditionnelle, et l’arrivée imminente des CBDC (monnaies numériques des banques centrales) a affirmé l’acceptation progressive du phénomène de tokenisation et de la décentralisation sous-jacente. Certains acteurs se penchent aujourd’hui sur les liens entre DeFi et TradFi et sur la manière de construire une nouvelle page de l’histoire avec une finance plus ouverte et transparente, accessible au plus grand nombre.

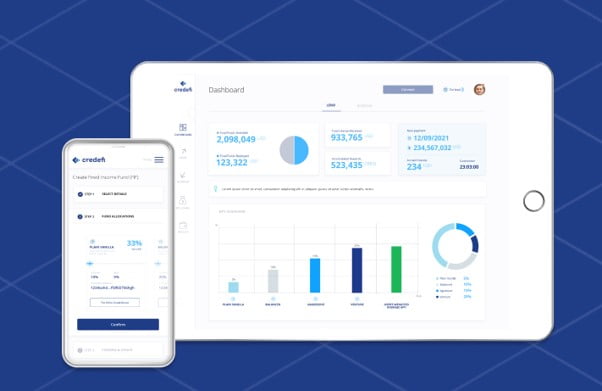

Credefi, la Fintech qui aide à financer les PME grâce à un financement décentralisé

Credefi, une startup bulgare en pleine croissance qui vient de boucler un tour de table privé de 1,8 million de dollars, est un véritable pont entre le monde du DeFi et les PME de l’économie réelle.

La plateforme fournit des prêts décentralisés et sécurisés à des portefeuilles de projets commerciaux ou à des entreprises individuelles, protégeant les prêteurs tout en leur offrant un rendement annuel fixe.

Le protocole résout les principaux problèmes auxquels DeFi et TradFi sont confrontés aujourd’hui : les rendements encore trop spéculatifs et fragiles de la finance décentralisée, qui s’évaporent en cas de baisse des marchés, et la difficulté pour les PME d’obtenir des financements dans le monde de la finance traditionnelle à des taux d’intérêt normaux, voire nuls. Les fondateurs du projet voulaient être sûrs qu’en liant la finance décentralisée et la finance traditionnelle, et en particulier en permettant aux PME d’obtenir des prêts fiables et abordables et à la finance décentralisée, d’avoir des emprunteurs fiables et stables, ils bouleverseront l’industrie financière. En effet, la valeur cachée réside dans le lien entre ces deux mondes qui débloque des économies de coûts et un énorme potentiel de croissance pour les jeunes entreprises.

Pour mener à bien ce projet, l’équipe expérimentée a prévu 3 offres différentes :

- Les prêts des portefeuilles de crédit sont répartis en 4 catégories en fonction du risque et du rendement des projets sous-jacents. Chaque portefeuille offrira des taux annuels fixes aux prêteurs.

- Les prêts en peer-to-peer (P2P) où les prêteurs et les emprunteurs pourront négocier directement les termes et conditions d’une transaction. Credefi fournira un score de crédit pour chaque emprunteur.

- Le financement du commerce international – la souscription de lettres de crédit et de lignes de crédit pour les transactions transfrontalières.

Avec l’ambition d’ouvrir l’univers DeFi à l’économie réelle, Credefi a une feuille de route prometteuse. La plateforme sera officiellement lancée en décembre et a de fortes ambitions de développement dans les mois à venir.

En termes de tokenomics, le projet s’appuie sur un token : CREDI qui sera utilisé pour distribuer des récompenses, apporter une couche de sécurité supplémentaire à la plateforme et permettre aux utilisateurs de la plateforme de participer à des investissements. Enfin, le token bénéficie d’une inflation annuelle de 5%.

Pour mieux comprendre le projet, nous sommes allés à la rencontre d’Ivo Grigorov, le PDG et fondateur de Credefi.

Interview de Credefi

Ivo GRIGOROV, PDG et fondateur de CREDEFI

Âge : 32 ans

Originaire de : Bulgarie

Diplômé de : l’European Business School (Londres), MSc Global Banking and Finance.

Date de lancement de Credefi : Décembre 2021

Tes crypto-monnaies préférées : bien sûr CREDI, mais je suis un grand fan de Cardano, Polkadot et Ethereum.

- Bonjour Ivo, comment as-tu découvert la blockchain et les crypto-actifs ?

J’ai toujours été fasciné par l’art de délivrer les meilleurs services bancaires et par la façon dont la libre circulation de l’argent aide les entreprises à développer leurs activités. J’ai eu la chance d’étudier dans l’une des meilleures écoles et universités de Suisse et du Royaume-Uni dans le domaine de la banque et je travaille dans l’industrie financière depuis lors. J’ai entendu parler du bitcoin pour la première fois en 2013, mais je n’y ai pas prêté tellement d’attention. Cela a changé en 2017 lorsque j’ai commencé à trader purement en tant que spéculation et à apprendre sur l’espace. Je faisais beaucoup de recherche fondamentale dans le cadre de ma stratégie de trading et je suis rapidement entré dans le terrier du lapin de la blockchain et de la façon dont elle peut révolutionner les marchés financiers.

La DeFi est apparue peu de temps après et a bouleversé mon univers, car elle offre de nombreux moyens de remédier aux inefficacités du système bancaire traditionnel. Croyez-moi, étant dans le secteur depuis plus de 10 ans, j’ai appris à les connaître en profondeur. C’est exactement l’une des principales motivations qui m’a poussé à créer Credefi : résoudre les multiples inefficacités du système financier traditionnel en exploitant les pouvoirs étonnants de la blockchain.

- Peux-tu nous en dire plus sur l’idée que vous avez eu en créant Credefi ?

Avec les autres membres de l’équipe centrale, nous avons plus de 40 ans d’expérience dans des rôles de premier plan dans le secteur de la finance et nous avons vu de première main ses limites, ses inefficacités et la grande friction des transactions. En même temps, en tant qu’enthousiastes de la blockchain, nous avons été témoins de l’énorme croissance de la DeFi et, fin 2020, nous avons eu l’idée lumineuse que nous devions relier les points et apporter la DeFi aux PME.

Nous pensons que la DeFi est l’avenir de la banque et sommes assez frustrés que jusqu’à présent, il n’y ait que très peu de connexion et d’impact sur l’économie réelle, c’est un univers fermé. Nous voulons changer cela et ouvrir un tout nouveau créneau dans la DeFi en permettant aux stablecoins de circuler vers des entreprises réelles et de gagner un rendement fixe et non lié aux crypto-monnaies. Dans le même temps, nous voulons devenir une passerelle vers la DeFi pour les PME et rendre obsolètes les services bancaires, bureaucratiques et sur réglementés auxquels les PME doivent maintenant faire face, en les remplaçant par une solution de financement rapide, flexible et conviviale.

Nous avons créé Credefi pour résoudre certains des principaux challenges de la DeFi et la TradFi :

– Du côté de la DeFi, les rendements sont inconsistants, fragiles et s’évaporent dans les marchés baissiers. Les conséquences de DeFi Winter et le krach boursier de mai 2021 en sont une preuve évidente. Nous constatons que les emprunteurs spéculatifs ne peuvent pas satisfaire l’offre de prêts DeFi.

– Du côté de la TradFi, les petites et moyennes entreprises sont historiquement mal desservies par les banques traditionnelles et empruntent à des taux d’intérêt toujours élevés. Il n’y a pas assez de prêteurs pour satisfaire la demande d’emprunt des PME, ce qui les poussent à se tourner vers des solutions de prêt alternatives telles que le peer-to-peer et le crowdfunding, qui représentent des milliards de dollars.

- Peux-tu nous en dire plus sur l’équipe derrière Credefi ?

L’équipe de Credefi a plus de 40 ans d’expérience dans la finance – des fonds d’investissement privés et de la gestion d’actifs aux banques commerciales et centrales. Avec Valentin, le cofondateur de Credefi, nous avons également travaillé au “Fund of Funds”, un véhicule gérant plus de 600 millions d’euros de fonds européens, principalement pour les petites et moyennes entreprises. Là, nous avons constaté le besoin urgent d’une solution de financement plus intelligente et plus efficace pour les grands projets de ces entreprises, qui sont malheureusement négligés par les banques traditionnelles, principalement en raison de la surréglementation.

Nous sommes également des adeptes de la crypto, étant dans cet espace depuis 2016 en tant que traders et investisseurs. Nous avons commencé à expérimenter différents protocoles DeFi en 2020 et c’est ainsi que nous avons réalisé que la DeFi pouvait résoudre les problèmes de financement des PME en fournissant des services financiers et de prêt beaucoup plus flexibles, rapides et pratiques.

- Quelle est la différence entre Credefi et une plateforme DeFi “plus traditionnelle” ?

La principale différence est que nous osons entrer dans l’économie réelle et relever le défi d’utiliser des actifs réels en garantie, d’enseigner aux entreprises comment utiliser la DeFi et de la rendre accessible aux petites et moyennes entreprises. Nous avons créé un mécanisme de protection unique à trois niveaux qui protégera les prêteurs DeFi dans le monde plus désordonné de l’économie fiduciaire :

– La couche 1 est notre notation de crédit propriétaire interne basée sur notre vaste expertise financière et validée par Experian – l’une des trois grandes agences de notation de crédit dans le monde. En fait, nous sommes le tout premier projet blockchain à s’associer à ce géant de la finance.

– Deuxième niveau : accepter les actifs cryptographiques et réels comme garantie. Nous nous associons à une institution financière agréée par l’UE qui gérera les garanties pour le compte des prêteurs et les liquidera en cas de défaillance.

– Le 3ème niveau est notre propre module de sécurité (module X) qui fournira un rendement supplémentaire aux prêteurs tout en comblant le fossé entre l’arrêt des paiements d’un emprunteur et le moment où sa garantie est liquidée et les fonds rendus aux prêteurs.

- Pourquoi mélanger DeFi et TradFi ?

La réponse rapide ici est que le mélange DeFi – TradFi va absolument révolutionner l’industrie financière et catapulter la DeFi à un tout nouveau niveau. Cela se produira beaucoup plus rapidement que la plupart des gens ne le pensent et remodèlera l’industrie financière telle que nous la connaissons. Chez Credefi, nous voulons jouer un rôle de premier plan dans la construction de ce nouveau monde de la finance mondiale.

DeFi et TradFi se complètent très bien et ont besoin l’un de l’autre si nous voulons vraiment avoir un impact massif sur la façon dont les personnes et les entreprises obtiennent des financements et gèrent leurs actifs. Si les prêteurs DeFi ont besoin d’emprunteurs stables et les PME de prêteurs fiables, la solution évidente est de les réunir, mais la mise en œuvre dans le monde réel fait face à de nombreux défis que Credefi résoudra de manière innovante.

Les solutions hybrides DeFi / TradFi comme Credefi sont la prochaine étape logique dans le voyage de la DeFi vers une adoption massive dans l’économie réelle. En réunissant ces deux mondes, Credefi débloque une énorme valeur cachée et des économies de coûts et libère le potentiel des jeunes entreprises à perturber le monde des affaires.

- Penses-tu que les investisseurs traditionnels viendront sur votre plateforme ?

Credefi a des offres attractives pour les investisseurs traditionnels également – par exemple la possibilité de prêter en peer-to-peer, de souscrire des lettres de crédit pour des transactions transfrontalières ou même de prêter à des portefeuilles diversifiés basés sur le risque avec une transparence totale sur les projets / prêts sous-jacents. Ce sont toutes des choses que les investisseurs individuels ne peuvent pas faire facilement à l’heure actuelle, les banques traditionnelles ont capturé ces marchés.

Credefi offrira aux investisseurs une évaluation professionnelle de la solvabilité de chaque prêt, une gestion des garanties et la possibilité de générer un rendement supplémentaire en investissant dans notre module X. Ce faisant, les investisseurs pourront monnayer notre jeton de gouvernance xCREDI, dont l’offre sera très limitée et qui sera déflationniste grâce à notre programme de rachat et de destruction. Les détenteurs de xCREDI recevront de plus en plus de pouvoir de décision pour façonner l’avenir de Credefi, qui évoluera progressivement vers une plateforme à la gouvernance entièrement décentralisée.

- Pourquoi devrait-on investir dans le jeton CREDI ?

Il y a des raisons purement pratiques et d’autres plus fondamentales d’investir dans CREDI. D’un point de vue pratique, nous aurons une structure à plusieurs niveaux pour les prêteurs et les emprunteurs, selon laquelle plus vous détenez de CREDI (et plus vous investissez), plus vous bénéficierez de meilleures conditions. Par exemple, les prêteurs bénéficieront d’un rendement annuel légèrement supérieur, d’un accès à des projets VIP, ainsi que de récompenses en CREDI pour l’utilisation de la plateforme (dans les premiers temps). Les emprunteurs détenant des CREDI auront des frais de prêt moins élevés et pourront également mettre leurs CREDI en garantie, réduisant ou même éliminant complètement la nécessité de fournir des actifs du monde réel en garantie.

Sur un plan plus fondamental, les investisseurs de CREDI participeront et bénéficieront du développement de Credefi et de la croissance rapide de TVL (Total Value Locked in the platform). Nous prévoyons une croissance rapide en raison des nombreux avantages pour les utilisateurs de DeFi de prêter à des entreprises du monde réel par le biais de Credefi : diversification, gestion des risques, APY stable et surperformance dans les marchés baissiers.

Détenir CREDI et le placer dans le module X pour frapper xCREDI est l’une des meilleures stratégies pour profiter de l’adoption massive de DeFi dans l’économie réelle. Oubliez le metaverse, le play-to-earn et les autres tendances populaires – celle-ci va vraiment révolutionner la vie quotidienne à grande échelle et elle est là pour rester.

- Que diriez-vous à une PME pour la convaincre d’utiliser vos services ?

Une partie importante de notre mission est d’éduquer les PME et de les guider sur la façon d’utiliser DeFi, afin de rendre leur intégration aussi facile que possible et d’en faire des utilisateurs à vie.

Une PME a de nombreuses raisons impérieuses d’utiliser Credefi :

- la rapidité – nous traitons les demandes de prêt en moins de 24 heures.

- des exigences adéquates en matière de garanties, qui tiennent compte de la nature et de l’activité de chaque emprunteur et ne les alourdissent pas inutilement.

- la possibilité de négocier les conditions de prêt directement avec les prêteurs, plutôt que de se voir imposer des conditions par leur banque locale.

- Aucune marge d’intérêt entre les prêteurs et les emprunteurs, ce qui minimise les taux d’intérêt.

Contrairement à la plupart des institutions financières traditionnelles auxquelles les PME ont recours, nous écouterons leurs commentaires et en tiendrons compte lors du développement de la plateforme.

- Selon toi, jusqu’où iront la DeFi et le marché des crypto-monnaies ?

Pour répondre à ta question par une question : jusqu’où les marchés financiers traditionnels peuvent-ils aller ? Personne ne peut envisager toutes les myriades de façons dont la DeFi et la technologie blockchain vont bouleverser nos vies et la façon dont nous faisons des affaires. C’est ce qui rend si excitant non seulement d’en être témoin, mais aussi de jouer un rôle clé pour que cela se produise.

Nous sommes ravis d’explorer au maximum comment les prêteurs DeFi peuvent aider les PME à réaliser leurs projets tout en bénéficiant d’un rendement stable non corrélé à la volatilité du marché des crypto-monnaies. Une chose est sûre, la crypto et le DeFi en particulier changent la donne et constituent l’une des innovations les plus perturbatrices de notre siècle.

- Peut-on encore investir dans votre projet ?

Nous sommes dans les dernières étapes de préparation de notre IDO du 8 novembre avec la principale plateforme de lancement de Cardano – CardStarter. Les investisseurs qui ne parviennent pas à rejoindre notre IDO sont invités à acheter des CREDI après notre événement de génération de jetons – nous prévoyons une cotation sur au moins un CEX à fort volume, ainsi que sur UniSwap et PancakeSwap.

- Un mot de la fin ?

Nous avons pour mission de mettre en relation les prêteurs DeFi avec les PME et d’ouvrir des horizons entièrement nouveaux pour les uns comme pour les autres. N’assistez pas à la révolution depuis les coulisses – rejoignez-nous dans notre voyage et changeons la finance ensemble !

<<< À lire également : Les géants financiers de la réalisation des accords de Paris >>>

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits