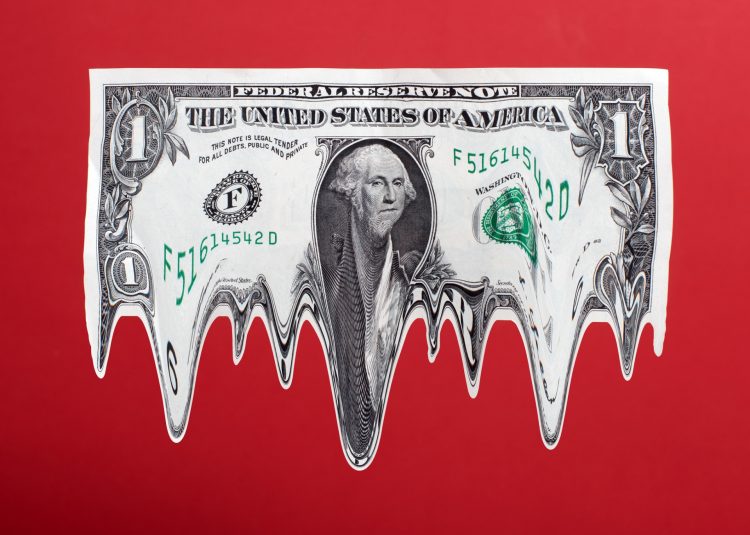

Et si les dépôts d’argent à la banque devenaient payants ? C’est une des conséquences inattendues de la baisse continue des taux d’intérêt des banques centrales. Les établissements financiers pourraient bientôt facturer le service de « gardiennage » de votre argent.

« L’investisseur nous confie son argent comme s’il louait un coffre-fort et ce sont les frais de cette location que reflètent les taux négatifs » expliquait récemment Anthony Requin, patron de l’Agence France Trésor, chargée de placer la dette française sur les marchés.

La baisse des taux directeurs est une aubaine pour les emprunteurs. Elle entraîne dans son sillage les taux des prêts immobiliers devenus historiquement bas en août. Un phénomène qui incite toujours plus d’acheteurs à franchir le pas de l’acquisition immobilière. Dans plusieurs pays d’Europe, les taux négatifs proposés par les banques permettent désormais de s’enrichir en empruntant.

Depuis quelques jours la banque danoise Jyske Bank propose à ses clients d’emprunter sur dix ans à taux d’intérêt négatif fixe de -0,5 %. Concrètement, un client qui emprunterait un million d’euros ne devra rembourser que 999 500 euros dix ans plus tard. Une situation extrême liée à la faiblesse des taux d’intérêt imposée par la BCE. Les banques et les investisseurs préfèrent prêter de l’argent à taux négatif plutôt que de prêter ce même argent à des taux encore plus négatifs aux entreprises ou de payer pour placer ces sommes auprès de la BCE. Une aubaine pour les épargnants.

Revers de la médaille, pour les épargnants, les taux négatifs sont une calamité. D’abord, ils rognent sérieusement vos économies. Le taux du livret A stagne à 0,75 % net d’impôt, sans perspective de revalorisation avant février 2020. Les taux des livrets bancaires fiscalisés atteignent, en moyenne, 0,26 % en France. Quant au rendement moyen de l’assurance-vie en euros (placement à capital garanti) en 2018, il s’est élevé à 1,8 % avant fiscalité, il n’a certes pas diminué par rapport à 2017, mais il ne protège plus l’épargnant contre l’inflation, cette dernière ayant atteint également 1,8 % en 2018.

En tenant compte de l’inflation, le rendement de l’épargne financière dans la zone euro est donc aujourd’hui très faible voire négatif.

Pis. Les épargnants vont bientôt devoir payer pour mettre leur épargne au chaud. En Suisse, anticipant une nouvelle baisse des taux en zone euro, plusieurs banques ont décidé de facturer les dépôts de leurs clients. Crédit Suisse réclame un taux de 0,4 % sur les dépôts supérieurs à 1 million d’euros à partir de septembre. UBS a décidé de facturer, dès le mois de novembre, un taux de 0,6 % à ses clients particuliers qui conservent plus de 500 000 euros sur leurs comptes courants. La banque va aussi introduire une autre « taxe » de 0,75 % sur les dépôts dépassant 2 millions de francs suisses. Ces ponctions « ne concernent que la filiale Suisse », explique UBS, sans préciser si ces mesures pourraient s’appliquer à d’autres pays. La banque facturait déjà les dépôts supérieurs à un million depuis deux ans. Sans faire ciller les riches clients. Les gros investisseurs sont prêts à perdre un peu d’argent, contre la certitude de retrouver leur capital, même un peu rogné, dix ans plus tard.

« Nous considérons que la période de taux d’intérêt très bas va durer encore longtemps et que les banques vont continuer à payer des taux négatifs sur les dépôts de leurs clients placés à la banque centrale », justifiait UBS auprès du journal économique Les Échos.

En France, les banques déclarent, la main sur le cœur, ne pas vouloir arriver à une facturation des dépôts. Jusqu’à quand ?

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits