Le premier bloc de transactions de la blockchain du Bitcoin a été miné le 3 janvier 2009. Depuis, près de 570 millions de transactions ont été enregistrées dans un des 650 000 blocs qui constituent la blockchain du Bitcoin. Le Bitcoin reste aujourd’hui encore la plus connue des cryptomonnaies et la plus importante en termes de capitalisation totale de marché : plus de 200 milliards de dollars pour une capitalisation totale des cryptomonnaies de l’ordre de 350 milliards de dollars. Pour donner un ordre de grandeur, la capitalisation boursière du seul NASDAQ – la bourse des valeurs technologiques américaines – est de l’ordre des 16 trillions de dollars.

Malgré sa taille modeste comparée aux marchés d’actifs financiers classiques, le marché des cryptomonnaies attire une attention croissante de la part de la presse, des chercheurs et des régulateurs. Les régulateurs nationaux et internationaux se sont notamment emparés du sujet des cryptomonnaies en insistant sur le fait que l’anonymat des transactions permises par les cryptomonnaies et la technologie blockchain offriraient un terrain propice au blanchiment d’argent et au financement d’activités illégales et terroristes. Bien que l’ampleur de ces activités illicites soit particulièrement difficile à apprécier avec précision, elle est le plus souvent estimée à 1% de la valeur totale des transactions en cryptomonnaies. C’est très peu, mais l’image d’instrument privilégié de transfert de valeurs illicites colle toujours à la peau des cryptomonnaies.

D’autres raisons ont été avancées par les régulateurs pour réguler les cryptomonnaies : forte volatilité, manipulation des cours, importants risques de perte en capital, escroqueries, piratages et immaturité technologique. Pour lutter contre ces risques, le FATF (Financial Action Task Force) – organisation intergouvernementale dédiée à la lutte contre le blanchiment d’argent et le financement du terrorisme – a imaginé un cadre réglementaire qui vise à atténuer les risques pour les investisseurs, tout en étant neutre sur le développement de la technologie blockchain.

La question que nous nous posons est : le remède n’est-il pas pire que les maux ? Plus précisément, les nouvelles contraintes réglementaires imposées n’incitent-elles pas les investisseurs à adopter un comportement plus risqué pour se soustraire à la réglementation ? De plus, dans quelle mesure les nouvelles contraintes réglementaires peuvent-elles impacter l’industrie des cryptomonnaies et la technologie blockchain ? Ces questions ne sont pas propres aux seules cryptomonnaies, mais à toute autre forme d’innovation de rupture. En effet, les innovations de rupture s’intègrent souvent mal aux cadres réglementaires existants et aux « logiciels » des régulateurs. Leur refonte peut s’avérer nécessaire, au risque d’engendrer des effets indésirables durables, aussi néfastes pour les entreprises que pour les utilisateurs.

Les orientations réglementaires de la FATF

La majorité des Etats s’est inspirée des recommandations de la FATF pour formaliser sa propre réglementation nationale. Afin de prévenir l’usage des actifs virtuels pour blanchir de l’argent et financer les activités illicites, le FATF a ciblé les « fournisseurs d’accès aux actifs virtuels » (ou VASP, pour Virtual Asset Service Providers). Ces fournisseurs sont à l’interface des cryptomonnaies et des monnaies traditionnelles et permettent à n’importe quel individu de transférer des fonds (par virement bancaire, PayPal, etc.) sur un portefeuille numérique afin d’acheter des cryptomonnaies. Plus généralement, un VASP offre au moins un de ces cinq services : (1) échange entre cryptomonnaies et monnaies traditionnelles ; (2) échange entre cryptomonnaies ; (3) transfert de fonds d’une adresse à une autre ; (4) gestion et détention d’actifs virtuels ; (5) offre de services financiers de vente et d’achat d’actifs virtuels lors des campagnes d’ICOs (levée de fonds par émission de cryptomonnaie) par exemple.

Les plateformes d’échange centralisées (telles que Binance, Coinbase, OKEx, Bithumb, Kraken, etc.) appartiennent à la catégorie des VASPs. Ces plateformes sont dites « centralisées », car elles sont des intermédiaires qui agrègent et mettent en relation les ordres d’achat et de vente de cryptomonnaies et permettent à n’importe quel individu de créer un portefeuille numérique et une adresse publique de transaction afin d’acheter et de vendre de cryptomonnaies ou de les convertir en monnaie traditionnelle. Les plateformes d’échanges centralisées (aussi appelées CEX, pour « Centralized Exchange Plateforms ») respectent les recommandations de la FATF. Par exemple, elles exigent une pièce d’identité lors des inscriptions (recommandations KYC, pour « Know Your Customer ») et transmettent des informations aux autorités lorsqu’elles soupçonnent des transactions frauduleuses (recommandations AML pour « Anti Money Laundering »). Elles devront prochainement respecter une « Travel Rule » particulièrement exigeante, puisqu’elles seront dans l’obligation de transmettre des informations aux autorités pour toute transaction supérieure à 1000 dollars.

Fuite vers l’illiquidité et le risque

La lacune principale de cette réglementation est qu’elle ne peut s’appliquer qu’aux plateformes d’échange centralisées officiellement enregistrées. Elle reste en revanche impuissante face aux protocoles de transactions décentralisées et aux transactions peer-to-peer. Or, la « finance décentralisée » (ou DeFi pour Decentralized Finance) se développe à un rythme effréné depuis quelques mois. L’évolution actuelle de l’industrie des cryptomonnaies tend ainsi à illustrer la thèse d’après laquelle les contraintes réglementaires encouragent les innovations financières. Pour le meilleur et pour le pire.

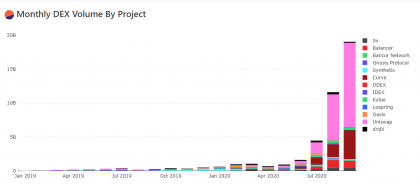

L’industrie des cryptomonnaies connaît une double dynamique d’innovation. D’un côté, une dynamique d’innovation de produit, illustrée par l’émergence des « privacy coins » (Monero, ZCash, etc.) offrant un niveau accru d’anonymat des transactions. Et d’un autre côté, une dynamique d’innovation des processus, illustrée par le développement de procédures simplifiées d’échange peer-to-peer et de plateformes d’échange décentralisées. Ces deux dynamiques d’innovation sont d’un intérêt particulier pour les investisseurs qui souhaitent rester sous le radar des régulateurs et pour les « hodlers » qui détiennent de grandes quantités de cryptomonnaies (aussi appelés « whales »). En effet, les échanges décentralisés permettent aux investisseurs de gérer leurs actifs tout au long du processus de transaction et d’effectuer de grosses transactions anonymes, sans aucun intermédiaire. Légalement, les plateformes décentralisées ne sont pas des VASPs puisqu’elles ne gèrent ni ne détiennent de portefeuille de cryptomonnaies pour leurs clients. Elles ne sont donc pas dans l’obligation de respecter la réglementation. Après tout, ce ne sont que des sites internet qui affichent des offres d’achat et de vente. Les volumes d’échange sur les DEXs connaissent une croissance extrêmement forte ces derniers mois, passant de quelques centaines de milliers de dollars en décembre 2019 à près de 18 milliards de dollars en septembre 2020.

Figure 1: Volume des transactions des plateformes décentralisées

(Source : defiprime.com, basé sur des données de duneanalytics.com. Remarquons que ce graphique ne prend en compte que les échanges effectués via les jetons Ethereum. L’ampleur du phénomène est ainsi sous-estimée).

Jusqu’à récemment, le problème principal des plateformes d’échange décentralisées était leur faible niveau de profondeur de marché et de liquidité, engendrant des retards de transactions, des coûts de transaction élevés et de forts spreads. Nous assistons donc à un phénomène qui va à l’encontre des hypothèses traditionnelles de la finance : une classe d’investisseurs est prête à accepter plus de risques, sans pour autant obtenir une espérance de gain supplémentaire ou de prime d’illiquidité, mais uniquement pour se soustraire aux régulateurs.

Cette fuite vers l’illiquidité et le risque a donné naissance à une deuxième vague d’innovation crypto-financière sous la forme de pools de liquidité décentralisées pour accroître le niveau global de liquidité des transactions décentralisées. La plus connue est Uniswap qui représente aujourd’hui près des deux tiers des transactions sur les plateformes décentralisées Ethereum et dont les volumes quotidiens sont comparables, voire supérieurs, aux volumes d’échange sur Coinbase, la troisième plateforme d’échange centralisée.

Concentration de l’industrie

La compliance, ou conformité règlementaire, reste néanmoins coûteuse. Complexifier la réglementation engendre des coûts fixes non négligeables pour l’ensemble des plateformes d’échange, qu’elles soient centralisées ou décentralisées. Si les plus grosses peuvent absorber ces coûts, les plus petites ne le peuvent souvent pas. S’offrent à elles deux possibilités : choisir de ne pas respecter les contraintes réglementaires, ou arrêter leur activité. Les coûts de compliance peuvent ainsi constituer de nouvelles barrières à l’entrée qui favorisent la concentration de l’industrie autour de quelques grosses plateformes d’échange au détriment de la diversité, de l’innovation et davantage des frais payés par les utilisateurs. On observe que les plateformes capables d’absorber ces coûts sont le plus souvent des plateformes centralisées, alors que les plateformes décentralisées ne peuvent pas (ou ne veulent pas) respecter ces contraintes.

Ceci complexifie encore davantage le travail des régulateurs. En effet, si les grandes plateformes d’échange centralisées se normalisent (et attirent ainsi des utilisateurs lambda), les plateformes décentralisées poursuivent leur chemin vers des environnements non réglementés (et attirent des utilisateurs plus expérimentés). Les profils les plus visés par les régulateurs échappent ainsi à la réglementation.

Conclusion

La compliance n’est pas neutre sur la dynamique d’innovation et l’organisation de l’industrie des cryptomonnaies. Le bon côté est qu’elle pousse une partie des plateformes d’échange (notamment les plateformes centralisées) vers la normalisation. Le mauvais côté est qu’elle pousse aussi une partie des utilisateurs vers des outils décentralisés et risqués pour échapper à la réglementation. L’effet net de ces effets positifs et négatifs est dur à évaluer. Mais nul doute que la fuite vers la décentralisation et l’anonymat sur des plateformes encore embryonnaires peut engendrer des bulles spéculatives et des manipulations de cours de grande ampleur. Une situation similaire au « wild west » des ICOs frauduleuses de 2018 se dessine.

Lors d’une communication privée avec l’un des auteurs, un senior analyste du FATF (qui souhaite garder l’anonymat) reconnaissait que cette évolution était inquiétante : « Pour le moment, l’ampleur du phénomène n’est pas assez significative pour qu’on se penche sur la question. On le fera. Mais comment réglementer des protocoles décentralisés qui nous glissent entre les doigts, je n’en ai aucune idée ».

Loïc Sauce, professeur assistant d’économie à l’ISTEC Paris

Gabriel A. Giménez Roche, professeur associé d’économie à NEOMA Business School – Rouen

<<< A lire également : Ces Français Qui Ont Fait Fortune Dans Les Cryptomonnaies >>>

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits

Source : GettyImages

Source : GettyImages