Détenir des petites et moyennes valeurs dans un portefeuille peut faire sens, encore faut-il s’assurer que la valorisation demeure raisonnable, au regard de fondamentaux qui se sont déjà bien améliorés.

Un surcroît de performance

A l’exception de la dernière crise financière (2007-2008) et de celle de la zone Euro (2011-2012) la surperformance des petites et moyennes valeurs européennes par rapport aux grandes capitalisations boursières fut quasi-ininterrompue sur les 20 dernières années.

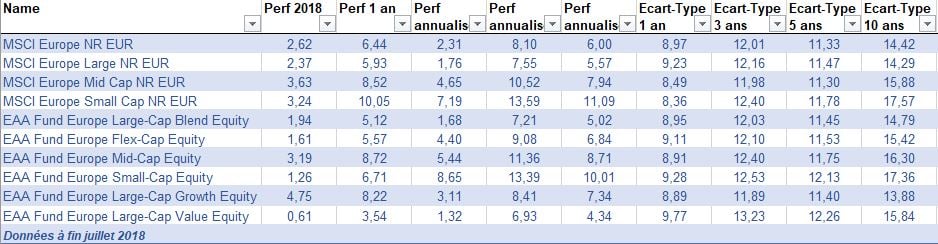

Sur un an l’indice MSCI Europe Small Cap réalise une performance de 10% contre 6% environ pour son homologue sur les grandes valeurs.

Comment expliquer un tel phénomène ? Les petites et moyennes valeurs doivent-elles être à tout prix intégrées dans un portefeuille ?

En tant qu’investisseur contrariant ayant une approche ancrée sur la valorisation, ces chiffres nous laissent naturellement sceptiques.

La surperformance structurelle des petites et moyennes valeurs est bien documentée dans la théorie financière. Eugène Fama et Kenneth French, prix Nobel d’économie, ont identifié une prime de taille pour expliquer cette surperformance, raison pour laquelle de nombreux gérants de portefeuilles de grandes capitalisations boursières n’hésitent pas à introduire une proportion parfois importante de petites et moyennes valeurs dans leur portefeuille.

L’existence d’une telle prime est pourtant sujette à controverse. A travers plusieurs études successives Fama et French [1] ont eux-mêmes identifié d’autres facteurs pouvant expliquer cette surperformance : ce peut être le « style »[2] , un facteur de marché, de qualité (rentabilité du capital) ou encore de « momentum » (associé à certains biais comportementaux des investisseurs ).

Sur le long terme, les fondamentaux demeurent le principal déterminant de la performance d’une classe d’actif. Or, sur un horizon de temps suffisamment long, force est de constater que le taux de croissance des profits, les marges des entreprises ou encore le taux de rentabilité du capital connaissent un phénomène de retour à la moyenne (ces indicateurs s’apprécient quand la conjoncture est favorable et se détériorent en période de crise).

Il nous semble donc important de ne pas s’arrêter au simple constat de performance mais de s’attarder plutôt sur les fondamentaux caractérisant les petites et moyennes valeurs européennes.

Au cours des cinq dernières années, la croissance des bénéfices fut le principal moteur de performance des petites valeurs. Ceci les distingue des grandes valeurs pour lesquelles le rendement du dividende et l’expansion des multiples de valorisation ont joué un rôle plus déterminant.

Peut-on espérer la poursuite d’un niveau de croissance aussi robuste ?

Nous en doutons. La reprise économique fut indéniablement un facteur de soutien pour les valeurs de petite taille qui ont, de fait, pu améliorer leur niveau de rentabilité opérationnelle ainsi que leur taux de rendement du capital pour les actionnaires.

Ceux-ci atteignent désormais des points hauts historiques. Cette valeur bénéficient d’un niveau de levier opérationnel plus important – les petites entreprises génèrent une croissance de leurs bénéficies plus élevée à niveau de croissance de chiffre d’affaires identique que celui des plus grandes valeurs. Ceci s’explique par un niveau de coûts fixes plus conséquent.

Cependant lors des dernières publications de résultats plusieurs dirigeants de sociétés ont fait savoir qu’ils s’attendaient à des hausses de coûts du fait de prix des matières premières, de frais de logistique et de coûts de main d’œuvre en hausse.

Les petites valeurs européennes sont également plus cycliques et plus exposées à leurs économies domestiques (elles génèrent environ 65% de leurs revenus en Europe contre 41% pour les grandes capitalisations européennes) ce qui s’avère problématique dans un contexte où la croissance en Europe reste relativement ténue et où les entreprises ont plus de difficultés à répercuter les hausses de coûts sur leurs prix. La recrudescence du risque politique n’est pas non plus très favorable.

L’ensemble de ces éléments pèseront sans doute sur la rentabilité des petites entreprises qui devraient également avoir plus de difficultés à maintenir un tel niveau de croissance. Sur 3 ans la croissance annualisée réelle (hors inflation) des bénéfices par action des petites valeurs est de 19% contre 4,7% pour les grandes entreprises. Le constat est similaire si l’on regarde leur génération de cash flows réels par action qui croissent de 8,3% sur 3 ans en annualisé contre 0,5% pour les grandes valeurs.

A contrario, elles sont moins sensibles aux hausses de taux d’intérêts que les grandes valeurs. Ayant un accès généralement plus restrictif au crédit, elles se financent davantage par augmentation de capital et ont de fait des bilans moins endettés que les plus grandes sociétés.

Dans un contexte de croissance moins soutenue que lors des cycles précédents les petites valeurs devraient profiter d’opérations de croissance externe d’autant plus que la classe d’actifs ne nous semble pas particulièrement chère. En termes de multiples, les petites entreprises se payent environ 21x leurs bénéfices sur douze mois glissants contre une médiane sur les quinze dernières années d’environ 25x.

La classe d’actifs offre en outre des opportunités de génération de valeur pour les investisseurs aguerris.

Cette caractéristique est assez structurelle, l’univers des petites valeurs étant beaucoup plus diversifié que celui des grandes entreprises. Les niveaux de corrélations au sein de la classe d’actifs ont baissé ce qui suggère un moindre impact des phénomènes de marché ou des éléments macro-économique sur la classe d’actifs. Les écarts en termes de valorisation se sont accrus, davantage au sein d’un même secteur qu’à travers différents secteurs. Ceci peut s’expliquer par un niveau de volatilité qui demeure somme toute très faible et suggère qu’il est plus important de sélectionner la bonne valeur plutôt que le bon secteur.

Cette plus grande dispersion entre le prix des actifs et les incohérences entre le prix et la juste valeur fondamentale d’une entreprise devraient s’amplifier dans un contexte où la règlementation devient plus contraignante (mise en place de MiFiD2 et des nouvelles contraintes en termes de rémunération des frais de recherche financière). Le nombre d’analystes financiers couvrant une petite valeur n’est plus que de 4 en moyenne contre 20 pour une grande entreprise, un ratio qui a considérablement diminué depuis la dernière crise financière. Cela permettra aux investisseurs disposant d’un niveau d’expérience et de ressources en matière d’analyse suffisantes de générer de meilleures performances.

Si la classe d’actifs conserve sa place dans une allocation d’actifs, il faudra malgré tout rester prudent et sélectif, celle-ci n’étant pas exempte de risques. Au regard des fondamentaux, la décote de valorisation de 15% offre une marge de sûreté très faible. En cas de baisse de marché les petites valeurs ont aussi tendance à souffrir davantage que les grandes. Elles exposent donc à des risques de pertes qui ne sont pas nécessairement adaptés à tous. Leur pondération dans un portefeuille doit donc être adaptée au niveau de tolérance au risque de chacun.

Par Clémence Dachicourt, gérante de portefeuille, présidente de Morningstar Investment Consulting France

[1] Fama, E. and K. R. French, 1992, The cross-section of expected stock returns. Journal of

Finance 47, 427-265.

Fama, E. and K. R. French, 1993, Common risk factors in the returns on stocks and bonds,

Journal of Financial Economics 33, 3-56.

Fama, E. and K. R. French, 1995, Size and book-to-market factors in earnings and returns,

Journal of Finance 50, 131-155.

[2] Par style on distingue les titres « value » qui sont généralement des valeurs bon marché, lesquelles ont tendance à surperformer les valeurs dites de croissance sur longue période, même si cette observation n’a pas été fréquente depuis la crise financière de 2008.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits

Par Getty Images

Par Getty Images