C’est la question que l’on peut se poser au lendemain de la conférence de presse de Mario Draghi à l’issue de la réunion du comité de politique monétaire.

Le président de la BCE a clairement insisté pour convaincre son auditoire et l’ensemble des investisseurs qu’il n’était pas question pour l’instant de modifier la façon de faire de la banque centrale même si celle-ci a amendé la façon dont elle encadrait son action. Dans le communiqué de presse, la mention d’une possible baisse des taux d’intérêt a été gommée. Ce n’est pas cependant suffisant pour indiquer l’annonce d’un changement de politique selon Mario Draghi. La BCE n’est pas près et pas prête à changer de politique.

L’inflation insuffisante, toujours très éloignée de la cible de 2% définie par la BCE, est le principal facteur de cette stabilité. Le président de la BCE a encore insisté pour indiquer que la volatilité de l’inflation ne reflétait que celle du prix du pétrole. Les autres composantes sont beaucoup plus stables et ne progressent en moyenne que d’un peu moins de 1% par an depuis 3 ans. C’est peu et toujours inférieur à la cible. Dès lors la BCE n’a pas de raison de hâter un changement de politique.

On peut aussi raisonner un peu différemment sur la logique de la politique monétaire afin de disposer d’une explication rationnelle sur ce que fait et fera l’institut d’émission.

Ma perception de la politique monétaire de la zone Euro a été menée principalement par l’absence de moteur de croissance au sein de la zone. L’élément clé de celle-ci est la demande privée.

Quand Draghi arrive à la tête de la BCE, le 1er novembre 2011, cette demande privée a une allure médiocre. La consommation est faible et l’investissement est insuffisant. Dans le même temps l’incertitude est forte incitant chaque acteur de l’économie à thésauriser plutôt qu’à dépenser. C’est un comportement assez rationnel. Dans un environnement incertain sur le plan économique et politique chacun a la volonté de préserver sa situation en épargnant. Cette épargne sera une poire pour la soif en cas de coup dur. Cependant un tel comportement pénalise la conjoncture car la demande adressée aux entreprises se réduit. Ce phénomène est accentué par la mise en place de politique d’austérité qui a renforcé l’incertitude et réduit de façon significative la demande adressée aux entreprises. La conjonction de l’ensemble de ces éléments a abouti à la longue récession de la zone Euro allant de la mi-2011 à la fin 2012, 6 trimestres de récession.

Face à cela Mario Draghi a voulu changer l’arbitrage de chaque acteur de l’économie. Il est prêt à tout faire pour que la dépense s’accroisse afin de soutenir l’activité. La baisse des taux d’intérêt observée depuis l’arrivée de Mario Draghi à la tête de la BCE s’inscrit dans cette logique. Ce repli des taux d’intérêt a pour objectif de réduire l’incitation à transférer sa richesse dans le temps. Si les taux d’intérêt sont bas alors l’arbitrage entre un placement peu rémunérateur et le maintien de son capital sur son compte bancaire non rémunéré est en faveur de ce dernier. Les dépôts à vue dans les banques se sont alors gonflés et la consommation est repartie car lorsque l’on dispose d’argent disponible on a tous tendance à le dépenser.

L’absence de rémunération de l’épargne a favorisé la consommation. C’est une explication majeure de la reprise de la croissance en zone Euro. La BCE a eu un rôle considérable.

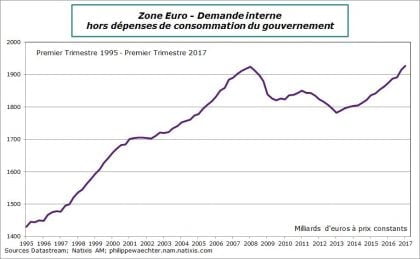

Le point saillant est qu’au premier trimestre 2017, cette demande interne privée a enfin retrouvé son niveau d’avant crise. C’est ce que montre le graphe.

Du premier semestre 2008 à la fin de l’année 2012, la demande privée n’a cessé de se replier. Depuis il y a un véritable changement d’orientation qui porte le renouveau de la zone Euro.

On a le sentiment ici qu’une première étape est franchie. La demande privée a retrouvé une allure plus robuste et est le support de la croissance observée depuis 2013.

La BCE doit consolider cette trajectoire et éviter de recréer éventuellement de l’incertitude sur l’évolution de l’activité économique en agissant trop rapidement. C’est le caractère asymétrique de la politique monétaire qui doit l’inciter à agir plutôt trop tard que trop tôt.

Le bon tempo doit être de laisser le cycle, alimenté par cette demande interne, prendre de l’ampleur. La demande privée doit alors dépasser son pic de 2008 et reprendre une allure haussière comparable à celle observée avant la crise de 2008. Cette amélioration se traduira par de l’emploi et des revenus supplémentaires. Les entreprises continueront aussi à investir pour répondre à cette demande.

Ce phénomène est déjà à l’œuvre puisque depuis le début de l’année 2013 la zone Euro a créé plus de 4.8 millions d’emplois. Il faut accentuer ce phénomène pour qu’il se traduise par l’apparition de tensions sur le marché du travail et par des négociations salariales qui poussent les salaires à la hausse.

C’est à ce moment-là seulement que l’inflation sous-jacente progressera. C’est à ce moment-là seulement que la BCE devra s’interroger sur un changement de stratégie monétaire. On doit imaginer 2019, pas avant.

La politique monétaire est un atout dans la gestion de la croissance et l’inflation trop réduite ne fait que répondre au manque de croissance et de pressions sur l’appareil productif. En maintenant une politique accommodante la BCE s’inscrit dans cette dynamique vertueuse favorisant la croissance, l’emploi mais aussi l’autonomie de la zone Euro. Ceci est en phase avec ce que déclarait Angela Merkel qui ne voyait pas d’autre issue pour l’Europe que de se prendre en main compte tenu de la situation internationale complexe. La BCE va contribuer à cela, c’est ce que l’on attend d’elle.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits