Les géants du S&P 500, qui ont été encouragés pendant des années par la Réserve fédérale à contracter des milliers de milliards de dollars de dette, sont désormais soutenus par la banque centrale des Etats-Unis afin d’éviter une catastrophe économique.

En décembre 2013, au moment où le directeur général Doug Parker a pris les rennes d’American Airlines, sa compagnie avait trouvé un allié de poids en la compagnie American qui avait fait faillite. Grâce à ce regroupement, elle allait devenir la plus grande compagnie aérienne du pays, avec une dette réduite et seulement trois compagnies nationales parmi ses concurrents mondiaux.

Début 2014, Parker a célébré l’émergence d’une « American nouvelle génération », et a tenu à satisfaire Wall Street en déclarant : « Nous faisons tout notre possible afin de garantir une optimisation maximale à nos actionnaires ».

Au cours des six années qui ont suivi, Parker a emprunté considérablement, en faisant appel aux marchés boursiers pas moins de 18 fois et a ainsi levé 25 milliards de dollars de dettes. Cet argent a été utilisé pour l’achat de nouveaux avions ainsi que le financement des prestations d’American. Ces frais ont contribué à faire grimper les bénéfices combinés à 17,5 milliards de dollars de 2014 à 2019. Tenant sa promesse, Parker a déclaré un dividende régulier en 2014 (le premier en 34 ans pour American) et a commencé à racheter des milliards d’actions de la compagnie.

Parker a expliqué : « Détenir plus de liquidités que ce dont a besoin la société n’est pas bénéfique à nos actionnaires ». C’était exactement ce que les investisseurs avaient besoin d’entendre. Même Warren Buffet, de Berkshire Hathaway, a acheté une partie de la société. Ses actions ont doublé au cours de la première année d’activité de Parker. Les talents de gestionnaire de se dernier lui ont valu une prime annuelle de plus de 10 millions de dollars.

Depuis la pandémie de COVID-19 qui a terrassé l’industrie du voyage, American Airlines est dans une impasse, en partie à cause des dépenses excessives de Parker. Cependant, le gouvernement américain a maintenant accepté de lui avancer 5,8 milliards de dollars sous forme de subventions et de prêts à faible taux d’intérêt, ce qui représente le plus gros montant versé à une compagnie aérienne dans le cadre du plan de sauvetage de l’industrie de 25 milliards de dollars mis en place par le gouvernement. Comme Berkshire Hathaway, de nombreux investisseurs ont vendu leurs actions qui ne valent plus qu’un tiers des 12 milliards de dollars que Parker a dépensé pour leur rachat.

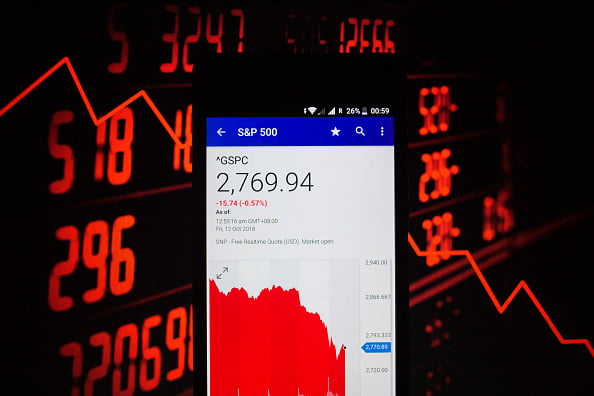

Toutefois, American Airlines, très endettée, n’est pas une exception parmi les plus grandes entreprises du pays. Année après année, alors que la Réserve fédérale injectait des liquidités dans l’économie, certaines des plus grandes entreprises des États-Unis (Coca-Cola, McDonald’s, AT&T, IBM, General Motors, Merck, FedEx, 3M et Exxon) se sont endettées à faible taux d’intérêt. La plupart d’entre elles ont emprunté plus que nécessaire, souvent pour rembourser les actionnaires sous forme de rachats et de dividendes. Leurs actions ont fait grimper l’indice S&P 500 de 13,5 % en moyenne par an de 2010 à 2019, et ont entraîné une augmentation des salaires des PDG. Le coup de grâce a été la réduction d’impôts du président Trump en 2017, qui a aggravé le problème des dettes.

Les géants fragilisés

Selon une enquête de Forbes, qui a analysé 455 entreprises de l’indice S&P 500 (mis à part les géants technologiques riches en liquidités comme Apple, Amazon, Google et Microsoft) en moyenne, les entreprises de l’indice ont presque triplé leur dette nette au cours de la dernière décennie, ajoutant près de 2 500 milliards de dollars de dettes à leur bilan.

Mais alors que la pandémie de COVID-19 paralyse l’économie mondiale et que les revenus se font rares, leurs dettes écrasantes ne vont nulle part.

Il y a un an, le président de la Réserve fédérale, Jerome Powell, a tiré la sonnette d’alarme, mais n’a eu aucun retour. « Non seulement le volume de la dette est élevé », a déclaré Powell en mai dernier, « mais la croissance récente s’est également concentrée sur les formes les plus risquées de la dette… un phénomène connu sous le nom de ‘falaise triple B’. » Powell faisait référence au fait qu’un grand nombre de sociétés étaient dangereusement proches de la faillite. « Les investisseurs, les institutions financières et les autorités de régulation doivent se concentrer sur ce risque aujourd’hui, alors que les temps sont bons ».

Face à la perspective effrayante de faillites d’entreprises généralisées, la Réserve fédérale américaine a annoncé le 23 mars dernier une initiative de crédit destinée à soutenir les entreprises. Deux semaines plus tard, la banque centrale a déclaré qu’elle ira sur le marché libre afin d’acheter des titres pas chers ainsi que des actions en bourse à haut rendement.

Rien qu’au cours des deux derniers mois, près de 392 entreprises ont émis pour 617 milliards de dollars de titres et de billets, accumulant encore plus de dettes qu’elles ne pourraient rembourser.

Les principales entreprises américaines ne se sont pas endettées toutes seules. Prenons le cas de McDonald’s, connu pour ses restaurants dans presque toutes les villes des États-Unis. Tout a commencé avant la crise de 2008, lorsque l’investisseur milliardaire Bill Ackman a essayé de convaincre l’entreprise basée à Chicago de céder la plupart de ses 9 000 magasins à des indépendants afin de racheter 12,6 milliards de dollars d’actions. McDonald’s a réussi à repousser le spéculateur, mais sa croissance s’est arrêtée pendant la relance.

À partir de 2014, le directeur général de McDonald’s, Don Thompson, a commencé à utiliser des fonds pour financer le rachat d’actions. Un an plus tard, son successeur, Steve Easterbrook, a amplifié la stratégie de Thompson en vendant des restaurants exploités par la société à des franchisés, comme l’avait souhaité Ackman. Aujourd’hui, 93 % des 38 695 McDonald’s dans le monde sont exploités par de petits entrepreneurs qui couvrent les frais d’entretien et paient à la société mère un loyer et des redevances pour le privilège d’opérer dans ses bâtiments, d’utiliser ses équipements et de vendre sa nourriture.

Le « modèle amélioré » de McDonald’s ne gère plus d’actifs encombrants, mais reçoit les paiements et est endetté de dizaines de milliards de dollars. De 2014 à la fin de 2019, McDonald’s a émis près de 21 milliards de dollars en titres et en billets. Elle a également racheté plus de 35 milliards de dollars d’actions et versé 19 milliards de dollars de dividendes, restituant plus de 50 milliards de dollars aux actionnaires, soit bien plus que son bénéfice (31 milliards de dollars) sur cette période. Aujourd’hui, sa dette nette s’élève à 33 milliards de dollars, soit près de cinq fois plus qu’avant la crise financière. Ses actions sont notées triple B, deux échelons au-dessus de la valeur marchande, alors qu’elles étaient notées A en 2015.

Cependant, l’effet de levier dont est victime le géant du burger est assez faible comparé à celui de l’une de ses principaux concurrents, Yum Brands, le propriétaire de Pizza Hut, Taco Bell et KFC, dont les revenus s’élèvent à 5,6 milliards de dollars. Après la prise de fonction de Greg Creed en tant que PDG en 2015, les gestionnaires de fonds spéculatifs militants Keith Meister, de Corvex Management, et Daniel Loeb, de Third Point, ont accédé a des postes importants. En octobre de cette année-là, M. Meister faisait partie du conseil d’administration de Yum ; quelques jours après sa nomination, la société a déclaré qu’elle était « déterminée à restituer un capital conséquent aux actionnaires » et à se désengager de sa division Yum China, qui générait 39 % de ses bénéfices.

Avec la pandémie du COVID-19, Yum était un cas désespéré. Elle a cependant une chance de s’en sortir grâce à la Réserve fédérale et à l’émission de 600 millions de dollars en titres au mois d’avril. La direction de Yum a déclaré ne pas avoir connaissance de cette aide de la Réserve fédérale et encore moins avoir la capacité d’émettre 600 millions de dollars de titres à haut rendement.

Comme McDonald’s, Yum a vendu un grand nombre de ses points de vente à des franchisés indépendants. Sans accès aux marchés des capitaux et aux largesses de la Réserve fédérale, leur avenir n’est pas si sûr. Yum accorde à certains de ses franchisés un délai de grâce de 60 jours pour le paiement de leurs redevances. David Gibbs, qui a remplacé Creed en tant que PDG en janvier, a spéculé fin avril sur la possibilité de reprendre les franchises et de les vendre si nécessaire.

Selon la Réserve fédérale de Saint-Louis, à la fin de 2019, la dette des entreprises privées s’élevait à 10 000 milliards de dollars, soit une augmentation de 64 % depuis le début de la décennie. « Chaque centime de l’assouplissement quantitatif de la Réserve fédérale s’est traduit par un montant équivalent de dette consacré à des rachats d’actions, ce qui a finalement conduit le nombre d’actions du S&P 500 au niveau le plus bas depuis deux décennies », explique l’économiste David Rosenberg. « C’était une bulle de dette aux proportions historiques. . . . Mais là encore, personne ne semblait s’en soucier tant que l’économie était au beau-fixe ».

À partir de 2013, la société basée à Chicago a décidé qu’il serait logique d’investir presque chaque centime de profit, dont une partie pour ses actionnaires. Elle a versé 64 milliards de dollars, dont 43 milliards de rachats et 21 milliards de dividendes. Le PDG Dennis Muilenberg n’a guère épargné pour se prémunir contre les dangers attendus du secteur, tels que les difficultés de fabrication, les conflits du personnel et les récessions.

Après le crash de deux de ses 737 avions MAX en cinq mois ainsi que la Federal Aviation Administration (FAA) ait cloué les avions au sol en 2019, les politiques financières agressives de Boeing ont été dévoilées et l’entreprise a été contrainte de se tourner vers les marchés de la dette pour obtenir des liquidités d’urgence. La compagnie, qui n’avait pratiquement pas de dette en 2016, a terminé l’année 2019 avec 18 milliards de dollars de dette nette. En mars dernier, Boeing a tiré pleinement parti d’une ligne de crédit de 13,8 milliards de dollars pour faire face à l’immobilisation au sol des vols, et Standard & Poor’s a revu à la baisse sa côte de crédit à l’échelon le plus bas de la catégorie des investissements.

Boeing a fait une demande de renflouement, en sollicitant au départ 60 milliards de dollars pour l’industrie aérospatiale. Mais fin avril, le directeur financier Greg Smith a déclaré aux investisseurs que le ministère de la défense avait pris des mesures pour renforcer la trésorerie et que la loi CARES (Aides dues au COVID-19 pour la stabilité) l’avait aidé à différer le paiement de certains impôts. Le 30 avril, Boeing a lancé une offre de titres de 25 milliards de dollars, éliminant ainsi le besoin d’un renflouement direct. L’émission, qui comprend des titres qui ne sont pas remboursables avant 2060, a été sursouscrite, car les investisseurs institutionnels ont sans doute supposé que la reprise de Boeing était une question d’importance nationale pour le gouvernement.

Alors que la remise d’argent aux actionnaires était une obsession du PDG de Boeing, devenir un géant du divertissement par le biais d’acquisitions a été la principale préoccupation de Randall Stephenson pendant les 13 années où il a été PDG d’AT&T. Depuis ses débuts au sommet de cette entreprise de 143 ans. M. Stephenson a dépensé plus de 200 milliards de dollars, principalement pour des acquisitions et des rachats d’actions. Au total, Stephenson a accumulé près de 100 milliards de dollars de nouvelle dette. « AT&T est la société non-gouvernementale la plus endettée que le monde ait jamais connue », déclare l’analyste des télécommunications Craig Moffett.

La course vers le sommet

Elliott Management, l’actionnaire connu depuis longtemps pour faire trembler les caisses des entreprises, a affirmé que la pire affaire de Stephenson était sa campagne de 39 milliards de dollars chez T-Mobile en 2011. « L’accord le plus dommageable a sans doute été celui qui n’a pas été conclu », a déclaré Elliott dans la même lettre, faisant référence au gaspillage de fonds de l’entreprise, plafonné par le retrait définitif d’AT&T de l’accord, qui l’a obligé à verser à T-Mobile une indemnité de rupture d’accord de 6 milliards de dollars. « [AT&T] a capitalisé un concurrent viable pour les années à venir », selon la lettre d’Elliott.

Elliott et d’autres investisseurs se sont sans doute sentis lésés par AT&T. Contrairement à Boeing, dont les dettes et les rachats ont fait grimper ses actions en flèche, les actions d’AT&T n’ont pas évolué depuis une décennie. Le point commun de ce duo dépendant de la dette est que, financièrement du moins, ils ne ressemblent guère à leurs anciennes sociétés.

Aussi effroyable que la pandémie de 2020 ait été pour l’économie mondiale, les retombées d’une décennie de surendettement des géants de l’industrie pourraient ne faire que commencer. Une récession prolongée pourrait pousser certaines entreprises surendettées vers l’insolvabilité, surtout si les taux d’intérêt augmentent et que le plan de la Réserve fédérale, qui se chiffre à plusieurs milliers de milliards de dollars et qui vise à « sauver l’économie à tout prix », fait de même avec l’inflation.

Altria, le vendeur de cigarettes Marlboro, a alourdi sa dette de 10 à 26 milliards de dollars au cours de la dernière décennie, dépensant la majeure partie de son budget d’exploitation en dividendes et en rachats d’actions et gaspillant 15 milliards de dollars en participations dans Juul Labs et dans la société de cannabis Cronos Group avec de faibles bénéfices.

Pendant la plus grande partie de ses 118 ans d’histoire, le 3M du Minnesota, fabricant des masques N95, des post-it et du scotch, n’a eu pratiquement aucun moyen de pression. Cependant, de 2010 à aujourd’hui, sa dette a été multipliée par 17 pour atteindre près de 18 milliards de dollars, soit 55 % de ses revenus. Standard & Poor’s a abaissé la côte des actions de 3M en février, et a été l’un des premiers établissements à exploiter les marchés libres.

O’Reilly Automotive, le détaillant de pièces automobiles basé dans le Missouri et dont le chiffre d’affaires s’élève à 10 milliards de dollars, a été l’un des grands favoris du marché boursier au cours de la décennie. L’entreprise familiale a découvert la dette à moindre coût dans les années 2010, l’utilisant pour racheter 12 milliards de dollars d’actions et retirer près de la moitié de ses actions en circulation. Au cours de la décennie, sa dette a presque été multipliée par 12 pour atteindre 4 milliards de dollars. Le 25 mars, O’Reilly a pris 500 millions de dollars supplémentaires.

General Dynamics, connu pour ses navires de la marine, ses jets Gulfstream et ses contrats gouvernementaux, avait peu de dettes en 2010, mais depuis que le PDG Phebe Novakovic a pris ses fonctions en 2013, il a racheté environ 13 milliards de dollars d’actions et versé 6 milliards de dollars de dividendes, terminant l’année dernière avec 11 milliards de dollars de dette.

IBM est un champion du rachat depuis des années, payant 90 % de ses fonds de roulement libre aux actionnaires pour leur rendre 125 milliards de dollars de 2010 à 2019. La dette de Big Blue, y compris le financement des clients, est passée de 17 % des recettes nettes à 70 %, avec 52 milliards de dollars de dette actuellement en cours.

Même Berkshire Hathaway a été pris dans la spirale de l’endettement. En 2013, Buffett s’est associé à la société de capital-investissement brésilienne 3G Capital, cofondée par le milliardaire Jorge Paulo Lemann, pour acheter H.J. Heinz pour 28 milliards de dollars et, deux ans plus tard, Kraft Foods pour 47 milliards de dollars. L’entreprise ainsi créée était cotée en bourse avec des marques anciennes telles que Jell-O, Velveeta et Oscar Mayer – ainsi qu’avec 30 milliards de dollars de dettes. Après une prise de contrôle d’Unilever de 143 milliards de dollars qui aurait nécessité 90 milliards de dollars de dettes supplémentaires, les affaires de l’énorme conglomérat alimentaire ont commencé à péricliter.

Dans le secteur pétrolier, en revanche, beaucoup sont en trop mauvaise posture pour bénéficier de la générosité de la Réserve fédérale. Vicki Hollub, la PDG d’Occidental Petroleum, a presque quintuplé sa dette depuis son arrivée en 2016, pour la porter à 36 milliards de dollars, sans compter les 10 milliards de dollars de financement privilégié que Mme Hollub a pris à Buffett. Son rachat d’Anadarko Petroleum, pour 55 milliards de dollars, s’est achevé en août dernier, juste avant la pire chute des prix du pétrole depuis les années 1980, lorsque la Russie et l’Arabie saoudite ont inondé les marchés d’approvisionnement en début d’année. Avec le brut de West Texas Intermediate qui oscille autour de 30 dollars le baril, Occidental semble se diriger vers une restructuration ou même une faillite.

Mais si l’Oxy devait faire faillite, ce serait probablement l’exception. Le gouvernement américain ne peut pas se permettre de laisser les forces du marché dicter seules l’avenir d’un si grand nombre d’entreprises. Déjà, les détaillants Neiman Marcus, J.Crew et JCPenney ont déposé le bilan. La Réserve fédérale a clairement indiqué que pour tenter d’éviter une catastrophe économique mondiale pire que celle de la Grande Dépression, elle considère que les plus grandes sociétés cotées en bourse du pays sont, en gros, trop grandes pour faire faillite. « La Réserve fédérale et le Trésor ont essentiellement créé un nouvel obstacle moral en généralisant le risque de crédit », a écrit Scott Minerd, directeur des technologies de l’information de Guggenheim Partners.

BlackRock prévoit une augmentation du bilan de la Réserve fédérale de 7 000 milliards de dollars d’ici la fin de l’année, ce qui est « ahurissant ».

Il semblerait que les actions de la Réserve fédérale reviennent à essayer de sevrer un toxicomane en lui augmentant les doses de son addiction.

Article traduit de Forbes US – Auteurs : Antoine Gara et Nathan Vardi

<<< À lire également : Le Bhoutan, Paradis Préservé Du Covid-19, Veut Devenir Plus Attractif >>>

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits

Ces entreprises du S&P 500 qui ont contracté des dettes colossales. Getty Images

Ces entreprises du S&P 500 qui ont contracté des dettes colossales. Getty Images