TRIBUNE | Quelle question incongrue ! N’est-il pas évident que, tirant vers le haut loyers et valeurs en capital, l’inflation est une alliée indéfectible de l’immobilier ?

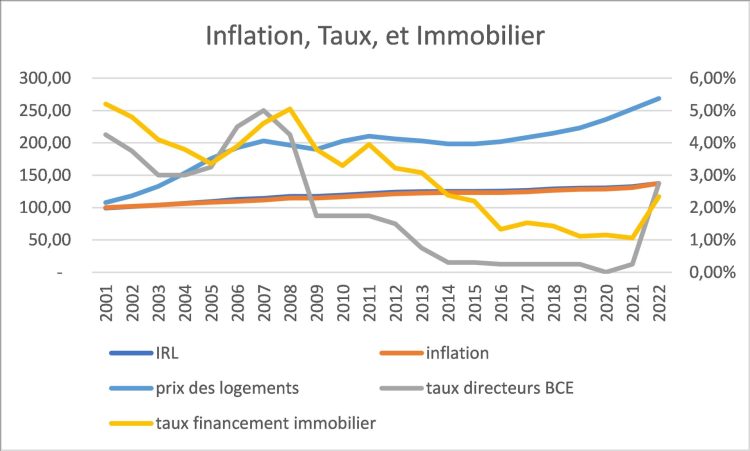

Sur les vingt premières années du siècle, certes, son appui n’a pas été nécessaire : tandis que l’inflation française connaissait une hausse historiquement faible de 28,75%, la valeur des biens immobiliers a crû de 175% (et bien davantage à Paris). L’afflux de capitaux et la rareté des actifs – aggravée par des politiques publiques parfois insuffisantes – ont fait le travail.

Puis, du 1er janvier 2021 au 31 décembre 2022, l’inflation a bondi d’un peu plus de 10%. A la bonne heure ! auraient pu s’exclamer les bailleurs. L’IRL suit en effet au millimètre le taux d’inflation générale calculé par l’INSEE. Même si la loi du 16 août 2022 a plafonné à 3,5% l’ajustement annuel des loyers jusqu’au 30 juin 2023, la croissance des rendements locatifs est sensible.

Or ce n’est pas tout : le premier déterminant de la valeur en capital de l’immobilier est le rendement locatif. Dès lors, si ce dernier augmente, le prix des actifs augmente mécaniquement. Ce qui donne aux investisseurs un bénéfice à court terme et un autre à plus long terme.

Comme si cela ne suffisait pas, le crédit compte pour 18% du patrimoine immobilier brut des ménages (8 160 Mds Euros fin 2019). Or, le coût de financement hors assurance est resté inférieur à 2% de 2016 à 2021. Et en France, on emprunte à taux fixe. Dès lors, en cas de hausse des loyers, le revenu net de l’investisseur ne cesse d’augmenter – sans risque de réversion puisque les loyers ne sont pas ajustables à la baisse en cas de désinflation. Accessoirement, en cas de hausse de l’inflation, la charge de la dette est négative en Euros constants. Charmes inépuisables de l’effet de levier…

Comme en toute chose néanmoins, l’excès est dangereux. Et il l’est à plusieurs titres.

D’une part, le droit des propriétaires à augmenter les loyers se heurte tôt ou tard à une limite élémentaire : la solvabilité des locataires. Si ces derniers n’ont plus les moyens de payer un loyer supérieur, ils partent pour un logement plus petit, plus éloigné. Ou font défaut sur leur loyer. En l’absence de hausse significative des salaires et donc du pouvoir d’achat moyen, quel preneur acceptera de les remplacer moyennant un loyer plus élevé ?

Ce risque paraît d’autant plus aigu que, quand advient une révision annuelle de loyers, cela fait déjà 12 mois que le locataire a été frappé au portefeuille par l’inflation alimentaire et énergétique. Son pouvoir d’achat est déjà bien écorné, et les bailleurs font les frais cet « effet retard » : plus l’inflation a été élevée sur l’année passée, plus le risque est grand qu’ils constatent une pression baissière sur les loyers.

D’autre part, il ne faut jamais oublier qu’investir en immobilier, c’est construire, rénover, réhabiliter. Se conformer sans délai à de lourdes obligations de remise aux normes des passoires énergétiques. Or les indices de coût des travaux de construction ou de rénovation montrent une hausse de 15% en moyenne sur les deux dernières années. La planification budgétaire devient un exercice de haute voltige.

Ayant considéré tout ceci, nous n’avons pas évoqué l’éléphant dans le couloir : la hausse des taux. Les banques centrales ont en effet dégainé l’arme décisive dans leur lutte quasi-sacrée contre l’inflation. Méfiants, les établissements de crédits réhaussent leurs marges. Acquéreurs et investisseurs se financent aujourd’hui à 2,59% (hors assurance) alors qu’ils se finançaient à 1,06% en 2021. Ceci semble peu. Pourtant, sur un emprunt à 20 ans, l’impact est considérable : le coût d’un emprunt in fine passe de 21,2% à 51,8% du prix d’acquisition d’un bien. L’auto-financement sur 20 ans d’un actif rapportant plus de 6% de rendement locatif, c’est fini !

Et la hausse des taux, explosive mais encore loin derrière l’inflation, est loin d’être finie.

Alors, merci l’inflation ?

Faisons un exercice rétrospectif : si l’on nous avait dit en janvier 2020 que nous aurions une hausse des prix galopante causée notamment par une pandémie mondiale et une guerre en Europe, et que les taux d’intérêt augmenteraient de façon accélérée, qu’aurions-nous parié pour l’immobilier? Un krach, à coup sûr.

S’est-il produit ? Ou sommes-nous au cœur de ce qu’Alan Greenspan appelait un conundrum[1] ?

Peut-être. Ou pas. La dérive presque incontrôlable de l’inflation est une bourrasque qui vient secouer les deux piliers du marché immobilier : le rendement locatif et l’attractivité de l’investissement. Les facteurs de soutien que sont la démographie et la croissance économique sont là pour assurer une croissance de long terme. Mais sur le court terme, les signaux ont viré à l’orange : baisse des volumes de transaction et de crédit, rallongement des délais de cession, négociations systématiques des prix par les acquéreurs. Le marché est loin de s’effondrer, certes. Mais la pression baissière est là, visible, et commence à faire grand bruit. Ce qui, en allemand, se dit « krach ».

Tribune signée par David Aubin, président de AtlantiStar

[1] problème auquel aucune réponse claire ne peut être apportée.

<<< A lire également : Inflation, choc économique, conformité : le DAF contre Goliath ? >>>

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits