Faut-il innover en interne ou acheter les innovations ? La question reste ouverte… Mais regardons un peu dans le passé pour comprendre les raisons qui ont poussé ces grandes entreprises à investir dans un marché risqué, difficile… celui des start-up.

Les exemples sont tous américains comme peu est publié sur les activités Françaises.

CAS 1 : DuPont investit dans General Motors (1914)

Année 1914 : La société Dupont, grand producteur de produits chimiques et plastiques, investit dans une jeune entreprise de 6 ans « General Motors » pour l’aider à grandir.

Avantage pour General Motors : des fonds pour augmenter sa cadence de production et un lien avec un industriel garantissant de meilleurs produits pour ses voitures tels que cuir artificielle, plastiques, peintures…

Avantage pour la société DuPont : un élargissement industriel et donc un accès à un nouveau marché permettant d’apprendre sur de nouveaux besoins (nouvelles peintures, nouvelles formes de plastiques, cuir artificielle…).

Conclusion : la coopération a permis aux deux structures d’avancer conjointement tout en nourrissant leurs différences.

CAS 2 : Exxon et les années 70

Le premier choc pétrolier de 1973 a poussé ce grand groupe pétrolier à s’interroger sur un futur « sans pétrole ». Un grand programme de corporate venture a vu le jour.

En 1976, le président de Exxon Enterprises a déclaré que le but du programme Corporate Venture était «d’impliquer la société dans les nouvelles technologies et de nouvelles opportunités d’affaires qui pourraient avoir une certaine importance dans les années 1980 et au-delà » ce qui confirme une stratégie à moyen terme.

Exxon a ainsi investi dans 37 entreprises innovantes et sur des marchés à haut potentiel mais risqué. Au début des années 80, nous trouvons des produits Exxon tels que des terminaux informatiques, des imprimantes à haut débit, un logiciel de traitement de texte, des systèmes téléphoniques mais aussi des panneaux solaires, des équipements chirurgicaux… et pour ceux en France qui s’en souviennent, même les micro-ordinateurs sous la marque Zilog. Il faut noter que ces domaines sont loin de l’activité historique du groupe.

Conclusion : À travers des investissements dans de jeunes entreprises, Exxon a fait évoluer d’une manière importante sa place sur le marché en se positionnant dans des secteurs d’activités loin du pétrole telles que l’informatique, les télécommunications, les équipements chirurgicaux, panneaux solaires…

Avec un chiffre d’affaire cumulé qui atteindra un pic de 49 milliards de dollars, la diversification a été un succès commercial.

Malheureusement, ce succès a été anéanti dans les années 80 quand la direction générale d’Exxon a décidé d’intégrer ces pépites innovantes, qui fonctionnaient d’une manière indépendante, dans le Groupe. Résultat… la fusion a tué la dynamique et l’innovation avec la fermeture d’un certain nombre de sociétés.

CAS 3 : XEROX et APPLE

En 1978, seules 20 sociétés américaines avaient un programme de Corporate Venture Capital actif. Mais le « boom » de Silicon Valley du début des années 80 a créé un sentiment qu’il ne fallait pas rater une nouvelle révolution industrielle et le nombre de fonds actifs a explosé.

Pour répondre à la question du départ « faut-il innover en interne ou acheter l’innovation ? », Xérox a décidé d’y répondre par le biais de la recherche interne ET du Corporate venture. D’un côté le Xeroc PARC (Palo Alto Research Center) et de l’autre Xerox Technology Ventures.

Xérox avait des moyens grâce à l’exploitation de son brevet de reproduction xérographique, permettant la photocopie de documents sur papier ordinaire qui donnait une exclusivité pendant une période de vingt ans. La société s’est d’emblée organisée pour survivre au-delà de ce délai.

Xerox PARC avait développé en interne l’interface graphique moderne avec des icônes pouvant être contrôlées par la souris. Mais Xerox n’en voyait pas l’utilité. Quand ils ont montré un prototype à Steve Jobs, celui-ci n’a pas hésité de le reprendre.

L’accord: Xerox Technology Venture a investi 1 million de dollars en actions Apple pour donner à Apple le droit de continuer le développement des interfaces graphiques.

Le résultat : Tout le monde connait l’histoire et le succès d’Apple. Côté Xerox, les bénéfices technologiques étaient nulle comme Xerox n’as pas obtenu un avantage concurrentiel de cet investissement. Financièrement, les actions d’Apple ont apporté de l’argent donc c’était un bon investissement … mais pas de bénéfices via l’invention même.

Il faut noter que la division Corporate Venture de Xerox a investi entre 1989 et 1996 dans une douzaine d’entreprises et avec succès comme le ROI du fonds s’est établi à 56%. Le fait que l’investissement dans Apple n’a peu apporté n’est qu’un détail. En 1996, le fonds qui fonctionnait d’une manière autonome, est intégré dans la « Corp » et a perdu son dynamisme des années 90.

CAS 4 : Microsoft et Apple

En août 1997, Apple et Microsoft ont décidé de mettre le passé derrière eux et de se concentrer sur l’avenir. Steve Jobs et Bill Gates ont annoncé que les deux sociétés avaient conclu un accord historique.

L’investissement : Microsoft a investi environ 150 millions de dollars dans Apple

Bénéfice pour Apple : Apple avait des difficultés financières et ce flux d’argent permettait à nouveau d’avancer.

Bénéfice pour Microsoft : Hormis d’éviter un éventuel procès pour domination du marché, Microsoft a bénéficié d’un large accord de licence croisée de brevets. Apple a accepté de faire d’Internet Explorer le navigateur Web par défaut sur le Mac (très intéressant pour Microsoft). Le fait de soutenir Microsoft Office pour Mac pendant au moins 5 ans se traduit également en chiffre d’affaires.

Les deux sociétés ont, via cet investissement et l’accord de licence croisée, accéléré leurs innovations. Tout le monde était gagnant.

CAS 5 : Microsoft et Facebook

En 2007, Microsoft a investi 240 millions dans la start-up Facebook pour 1,5% des parts – un investissement qui a été largement ridiculisé à l’époque. Kara Swisher a écrit lors de la signature : «Microsoft doit être sérieusement désespérée d’envisager cet investissement pour si peu, même avec ses sacs d’argent à dépenser».

Bénéfice pour Facebook : en 2007, la société avait besoin d’argent pour se développer et en vendant 1,5% de ses actions, elle pouvait continuer à avancer (sans perdre le contrôle de sa stratégie).

Bénéfice pour Microsoft : Je ne pense pas que nous pouvons parler de bénéfices technologiques pour Microsoft mais ce n’était pas nécessairement l’objectif (sinon, Microsoft aura pris plus que 1,5% des actions). Il est évidant qu’en investissant dans les nouvelles technologies, Microsoft soutient un environnement d’innovation continue qui pousse le marché en avant… au grand bénéfice de tous les acteurs dont Microsoft.

Côté retour sur investissement, le compte est bon sachant que la valorisation de Facebook a été multipliée par 20 en 10 ans.

Il faut savoir que 90% des investissements Corporate Venture de Microsoft sont dans des start-up qui développent des solutions entreprise, donc dans un périmètre bien connu et maîtrisé.

CONCLUSION

Ces différentes histoires nous apprennent des choses intéressantes sur le Corporate Venture.

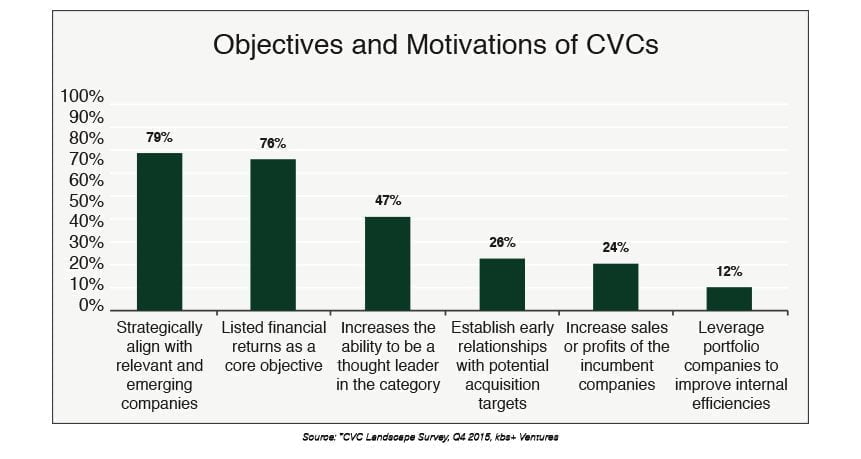

- La raison pour faire du Corporate Venture reste dans la plupart un besoin stratégique. Il s’agit de faire évoluer / diversifier son offre ou comprendre un nouveau secteur. Le graphique ci-dessous de 2015 nous montre les dernières motivations.

- Les meilleures réussites de CVC sont celles réalisées par les entreprises qui ont :

- exprimé une volonté stratégique de réaliser un développement important

- cherché d’abord des partenariats industriels/technologiques pour apprendre et pour évoluer sur un nouveau marché

- laissé la liberté à l’entreprise innovante de définir sa propre stratégie

- investi en deuxième ou troisième vague, quand la solution était déjà sur le marché (les entreprises-investisseurs sont des followers pas des détecteurs de l’innovation de rupture).

J’espère que cet article vous a éclairé un peu sur les raisons pourquoi les grandes entreprises investissent dans des PME innovante. Reste à appliquer les « bonnes pratiques » mais ça sera pour un prochain article.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits